La Ley 27541 vigente desde el 23 de diciembre de 2019 introdujo una serie de modificaciones con respecto al cálculo y liquidación de las contribuciones patronales mediante la derogación del Dto. 814/01, Dto. 1009/01 y el Art. 173 de la Ley 27430.

El objetivo principal de la ley respecto de este punto fue congelar los beneficios introducidos por la Ley 27.430, la cual establecía un cronograma de adecuación de alícuotas e incrementos en la detracción de la base imponible SIPA, la cual quedo ahora anclada a un monto fijo en pesos sin preverse ninguna actualización sobre la misma.

Por otro lado incorpora una nueva detracción de $ 10.000 para aquellos empleadores que posean hasta 25 empleados y deja sin efecto el cronograma de disminución del cómputo de los puntos porcentuales del IVA que en 2022 hubiese quedado en 0%.

Vigencia: 23/12/2019. Rige para el período diciembre 2019.

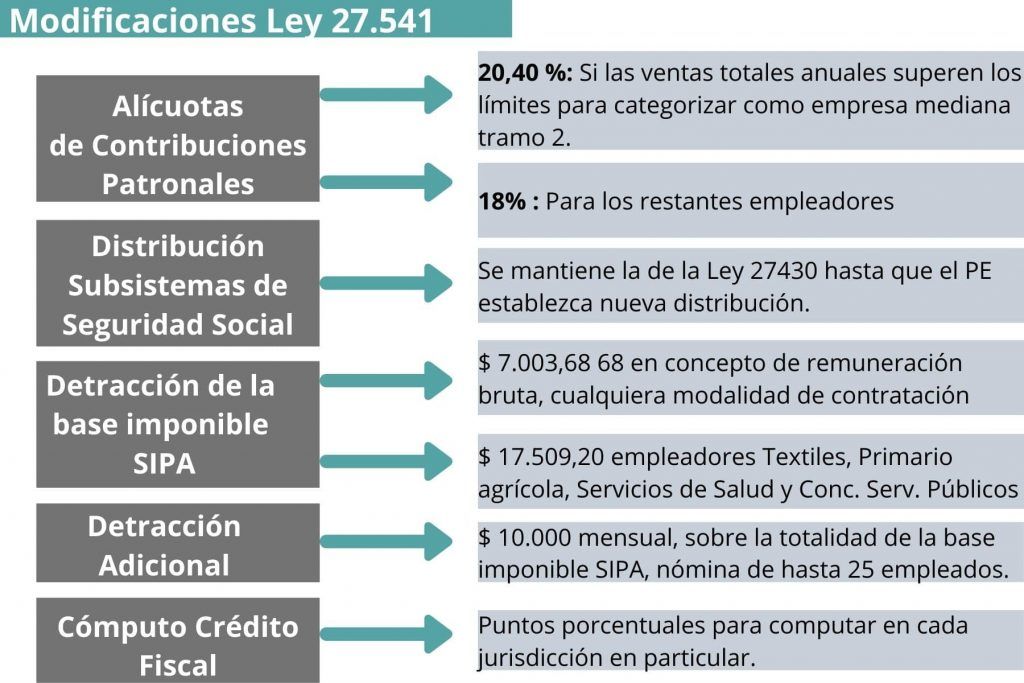

Cambios introducidos por la Ley 27.541 con respecto a las contribuciones patronales.

Alícuotas de Contribuciones Patronales:

20,40 %: para los empleadores pertenecientes al sector privado cuya actividad principal encuadre en el sector “Servicios” o en el sector “Comercio” siempre que sus ventas totales anuales superen, en todos los casos, los límites para la categorización como empresa mediana tramo 2 con excepción de los comprendido en las leyes 23.551, 23.660 y 23.661.

18%: para los restantes empleadores pertenecientes al sector privado y empleadores del sector público (ley 24.156) comprendidos en el artículo 1 ° de la ley 22.016.

Distribución entre los distintos Subsistemas de Seguridad Social:

Las contribuciones patronales que se determinen por la aplicación de las referidas alícuotas se distribuirán en igual proporción a la aplicable por la ley 27430 hasta tanto el Poder Ejecutivo establezca las nuevas proporciones.

Se establece que no serán de aplicación para los empleadores titulares de establecimientos educativos de gestión privada que se encontraren incorporados a la enseñanza oficial conforme las disposiciones de las leyes 13.047 y 24.049, hasta el 31 de diciembre de 2020, los que continuarán aplicando las alícuotas de contribuciones patronales que les correspondieron hasta la entrada en vigencia de la presente ley.

El Poder Ejecutivo nacional a prorrogar el plazo cuando así lo aconseje la situación económica del sector previos informes técnicos favorables y fundados del Ministerio de Educación y del Ministerio de Economía.

Detracción de la base imponible SIPA:

De la base imponible se detraerá mensualmente por cada uno de los trabajadores, un importe de $ 7.003,68 en concepto de remuneración bruta, cualquiera sea la modalidad de contratación, adoptada bajo la Ley de Contrato de Trabajo (Ley 20744), Régimen Nacional de Trabajo Agrario (Ley 26727) y Régimen de la Industria de la Construcción (Ley 22250)

Se mantiene la detracción total de $ 17.509,20 para los siguientes empleadores:

- Empleadores del sector textil, confección, calzado y marroquinería (Dto. 1067/18)

- Empleadores del sector primario agrícola e industrial (Dto. 128/19)

- Empleadores del sector de servicios de salud (Dto. 688/19)

Y se agrega al listado a los empleadores concesionarios de servicios públicos, en la medida que el capital social de la sociedad concesionaria pertenezca en un porcentaje no inferior al 80% al Estado nacional.

Detracción Adicional:

Los empleadores que tengan una nómina de hasta 25 empleados gozarán de una detracción de $ 10.000 mensual,

aplicable sobre la totalidad de la base imponible SIPA.

Cómputo Crédito Fiscal IVA

De la contribución patronal efectivamente abonada, los contribuyentes y responsables podrán computar como crédito fiscal del IVA, el monto que resulta de aplicar a las mismas bases imponibles, los puntos porcentuales para cada jurisdicción en particular.

Para los exportadores, las contribuciones que resulten computables como crédito fiscal del IVA, tendrán el carácter de impuesto facturado (Art. 43 Ley IVA).