El contribuyente deberá computar como pago a cuenta en el impuesto a las ganancias el 100% o 50% -según corresponda- del impuesto sobre los créditos y débitos bancarios y otras operatorias efectivamente ingresado hasta la finalización del ejercicio anual en orden cronológico, es decir hasta agotar tanto el débito como el crédito del mes más antiguo; y de existir un remanente utilizarlo de conformidad a lo previsto en el citado artículo 13.

ASUNTO

IMPUESTO SOBRE LOS CREDITOS Y DÉBITOS EN CUENTAS BANCARIAS Y OTRAS OPERATORIAS. Consulta del CPCECABA. Cómputo como pago a cuenta. Ley N° 27.264. Decreto N° 1101/16.

TEMA

IMPUESTO SOBRE LOS DEBITOS Y CREDITOS EN CUENTA CORRIENTE BANCARIA-PAGO A CUENTA-IMPUESTO A LAS GANANCIAS-REGIMEN DE FOMENTO DE INVERSIONES PARA LAS MICRO, PEQUEÑAS Y MEDIANAS EMPRESAS

SUMARIO

Llamada a intervenir a raiz de la consulta formulada por el CPCECABA se concluye que el contribuyente deberá computar como pago a cuenta en el impuesto a las ganancias el 100% o 50% -según corresponda- del impuesto sobre los créditos y débitos bancarios y otras operatorias efectivamente ingresado hasta la finalización del ejercicio anual en orden cronológico, es decir hasta agotar tanto el débito como el crédito del mes más antiguo; y de existir un remanente utilizarlo de conformidad a lo previsto en el citado artículo 13.

IMPUESTO:

CREDITOS Y DEBITOS BANCARIOS

VOCES:

– Ley N° 27.264.

– Régimen de fomento para las PYMES.

– Decreto N° 1101/16.

– Decreto N° 380/01.

– Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y otras operatorias.

– Cómputo como pago a cuenta.

COMPUTO IMPUESTO AL CHEQUE – DICTAMEN DI (ALIR) 9/2018

I. Las presentes actuaciones se originan en la consulta que oportunamente formulara el Consejo Profesional de Ciencias Económicas de la Ciudad Autónoma de Buenos Aires (CPCECABA) relacionada con el modo en el cual puede computarse como pago a cuenta en el impuesto a las ganancias el que se efectúa en concepto de impuesto sobre los créditos y débitos bancarios en el marco de lo previsto por el artículo 6° de la Ley N° 27.264.

Puntualmente, solicita que este Organismo determine si el cómputo como pago a cuenta permitido por la citada norma debe hacerse por orden cronológico, es decir hasta agotar tanto el débito como el crédito del mes más antiguo y así sucesivamente, o si por el contrario, puede computarse contra el saldo de Declaración Jurada el 100 % del impuesto al débito y trasladar en su caso a ejercicios futuros el 34% del impuesto al crédito al ejercicio actual.

II.- Es dable traer a colación la opinión vertida por el Jefe de … – a través del correo electrónico de fecha …/…/17, en

donde expresó que el cómputo del pago a cuenta -sea del 100% o del 50%(según sea micro o pequeña empresa o mediana Tramo 1)-debía hacerse por orden cronológico y el remanente trasladable, que es la diferencia hasta el límite que se hubiera computado, considerando el 34% del impuesto originado en los créditos.

Asimismo, precisó que, a su criterio, el objetivo de la norma es beneficiar a las PyMES permitiéndoles computar el 100% del impuesto y no ponerlas en desigualdad de condiciones en caso de tener excedentes, pero sin crear un doble beneficio que si se presentaría en caso de permitir el cómputo del 100% del impuesto al débito y trasladar a ejercicios futuros el 34% del crédito del ejercicio actual.

Por su parte, la Dirección … sostuvo -luego de citar la normativa aplicable- que “…el contribuyente debe realizar en primer término el cómputo que el régimen promocional autoriza -100% o 50%, según el caso, del impuesto sobre los créditos y débitos del periodo fiscal- y, si quedara un remanente sin computar del 34% del impuesto sobre los créditos, podrá ser trasladado de acuerdo con lo establecido por el mencionado artículo 13” -cfr. correo electrónico de fecha …/…/17-.

En dicha oportunidad, también estimó conveniente que el tema planteado sea analizado por esta Dirección de Asesoría Legal, lo cual fue solicitado a través del correo electrónico remitido por la Sra. … con fecha …/…/18 -cfr. fs. …-.

III.- En mérito a la intervención solicitada, y a los fines de una adecuada comprensión de la cuestión planteada, cabe

recordar que de conformidad con el artículo 6o de la Ley N° 27.264 “El Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y Otras Operatorias, establecido por el artículo 1° de la ley de Competitividad 25.413 y sus modificaciones, que hubiese sido efectivamente ingresado, podrá ser computado en un cien por ciento

(100%) como pago a cuenta del impuesto a las ganancias por las empresas que sean consideradas ‘micro’ y ‘pequeñas’ y en un cincuenta por ciento (50%) por las industrias manufactureras consideradas ‘medianas -tramo 1-‘ en los términos del artículo 1o de la ley 25.300 y sus normas complementarias .

“El cómputo del pago a cuenta podrá efectuarse en la declaración jurada anual del impuesto a las ganancias o sus anticipos. El remanente no compensado no podrá ser objeto, bajo ninguna circunstancia, de compensación con otros gravámenes a cargo del contribuyente o de solicitudes de reintegro o transferencia a favor de terceros…”.

Por su parte, el artículo 2o del Decreto N° 1101/16 prevé que dicho beneficio “…comprende el importe del Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y Otras Operatorias, efectivamente ingresado, hasta la finalización del ejercicio anual en curso…”, y aclara que “En el supuesto de resultar un remanente no computado a cuenta del Impuesto a las Ganancias, el mismo no podrá ser trasladado a ejercicios futuros, salvo aquel importe que

hubiera podido trasladar de acuerdo con lo dispuesto por el Artículo 13 del Anexo del Decreto N° 380 de fecha 29 de marzo de 2001 y sus modificaciones” (el subrayado es propio).

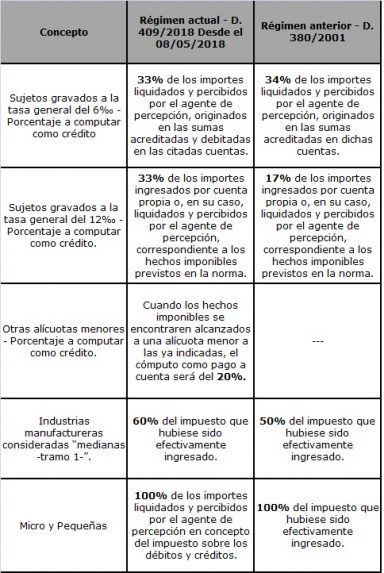

Así pues, el artículo referenciado dispone que “Los titulares de cuentas bancarias gravadas de conformidad a lo establecido en el Artículo 1o inciso a) de la Ley N° 25.413 de Competitividad y sus modificaciones, alcanzados por la tasa general del SEIS POR MIL (6‰), podrán computar como crédito de impuestos o de la Contribución Especial sobre el Capital de las Cooperativas, el TREINTA Y CUATRO POR CIENTO (34%) de los importes liquidados y percibidos por el agente de percepción en concepto del presente gravamen, originados en las sumas acreditadas en

dichas cuentas.

“Asimismo, los sujetos que tengan a su cargo el gravamen por los hechos’ imponibles comprendidos en el Artículo 1o incisos b) y e), de la ley mencionada en el párrafo precedente, alcanzados por la tasa general del DOCE POR MIL (12‰), podrán computar como crédito de impuestos o de la Contribución Especial sobre el Capital de las Cooperativas, el DIECISIETE POR CIENTO (17%) de los importes ingresados por cuenta propia o, en su caso, liquidados y percibidos por el agente de percepción en concepto del presente gravamen, correspondiente a los mencionados hechos imponibles” (el subrayado no pertenece al original).

De la normativa trascripta se desprende que el contribuyente deberá -en primer término- efectuar el cómputo que el régimen promocional autoriza en la proporción que corresponda -100% en caso de micro y pequeñas empresas y 50% en caso de medianas empresas Tramo 1- del impuesto efectivamente ingresado hasta la finalización del año en curso como pago a cuenta del impuesto a las ganancias del año fiscal correspondiente; y utilizar el remanente sin computar de acuerdo a lo establecido en el artículo 13 del Anexo del Decreto N° 380/01, es decir que el remanente no

computado podrá trasladarse en un 34% del impuesto originado en las sumas acreditadas en cuentas o 17% del impuesto sobre los créditos y débitos también del impuesto originado en sumas acreditadas en cuentas -según corresponda-a ejercicios posteriores.

En función de lo expuesto, se comparte el criterio vertido por las áreas preintervinientes en el sentido que el contribuyente deberá computar como pago a cuenta en el impuesto a las ganancias el 100% o 50% -según corresponda- del impuesto sobre los créditos y débitos bancarios y otras operatorias efectivamente ingresado

hasta la finalización del ejercicio anual en orden cronológico, es decir hasta agotar tanto el débito como el crédito del mes más antiguo; y de existir un remanente utilizarlo de conformidad a lo previsto en el citado artículo 13.