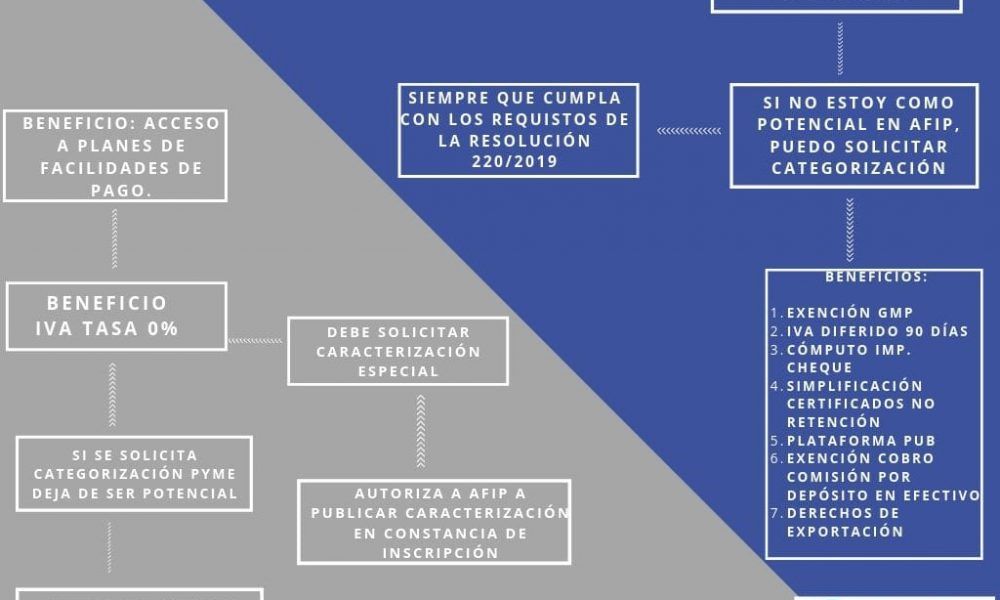

Se establecen cuales son los parametros a cumplir por los contribuyentes para ser considerados “Potencial Pyme“.

Condiciones para ser caracterizado como Potencial Micro, Pequeña y Mediana Empresa:

❎ Que no hayan solicitado su inscripción en el “REGISTRO DE EMPRESAS MiPyMES” o no dispongan de un “Certificado MiPyME” vigente

❎ Que no supere, según el sector al que pertenezca, los topes de facturación establecidos por la Resolución 220/19 de la SEPyME o norma que a futuro la modifique o sustituya.

❎ Que no se encuentre comprendido en el segmento 11 conforme a la clasificación que efectúa AFIP, en función de la significación fiscal a nivel país y/o regional. (No aplica para los alcanzados por el beneficio del Decreto 567/19 – IVA Tasa 0%)

¿Cómo consultar la segmentación que realiza AFIP?

➡️ A través del servicio con clave fiscal “Sistema Registral”,

➡️ menú “Consultas”,

➡️ opción “Datos Registrales”,

➡️ ítem “Datos Fiscales”.

RG 4602 /2019

RESOG-2019-4602-AFIP-AFIP – Procedimiento. Sistema Registral. Caracterización como “Potencial Micro, Pequeña y Mediana Empresa – Tramo I y II”. Resolución General N° 4.568. Su modificación.

Ciudad de Buenos Aires, 03/10/2019

VISTO la Resolución General N° 4.568, y

CONSIDERANDO:

Que mediante la aludida resolución general se implementó en el ámbito del “Sistema Registral” una caracterización denominada “Potencial Micro, Pequeña y Mediana Empresa – Tramo I y II” para aquellos contribuyentes que según el sector al que pertenezcan, no superen los topes de facturación establecidos por la Resolución N° 220 del 12 de abril de 2019 de la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa del Ministerio de Producción y Trabajo.

Que la citada caracterización permite acceder a condiciones especiales en los planes de facilidades de pago, en la aplicación del régimen tributario -tasas diferenciales, exclusión de regímenes de retención y/o percepción, etc.- y en otras operatorias en el marco de las competencias de este Organismo.

Que razones de administración tributaria aconsejan adecuar la norma del VISTO con relación a la determinación del universo de sujetos comprendidos.

Que han tomado la intervención que les compete la Dirección de Legislación y las Subdirecciones Generales de Asuntos Jurídicos y de Recaudación.

Que la presente se dicta en ejercicio de las facultades conferidas por el Artículo 7° del Decreto N° 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

RESUELVE:

ARTÍCULO 1°.- Modifícase la Resolución General N° 4.568, en la forma que se indica a continuación:

1. Sustitúyese el Artículo 1°, por el siguiente:

“ARTÍCULO 1°.- Impleméntase en el ámbito del “Sistema Registral” la caracterización denominada “Potencial Micro, Pequeña y Mediana Empresa –Tramo I y II” para aquellos contribuyentes que no hayan solicitado su inscripción en el “REGISTRO DE EMPRESAS MiPyMES” o no dispongan de un “Certificado MiPyME” vigente, y que a criterio de esta Administración Federal resulten asimilables a los sujetos inscriptos en el mencionado registro, conforme a lo dispuesto en los artículos siguientes.

La referida caracterización permitirá acceder, cuando este Organismo expresamente lo disponga, a determinadas condiciones especiales en los planes de facilidades de pago, en la aplicación del régimen tributario -tasas diferenciales, exclusión de regímenes de retención y/o percepción, etc.- y en otras operatorias en el marco de sus competencias.”.

2. Sustitúyese el Artículo 2°, por el siguiente:

“ARTÍCULO 2°.- A los fines de la caracterización como “Potencial Micro, Pequeña y Mediana Empresa -Tramo I y II-” se considerará respecto de cada contribuyente, los siguientes factores relevantes:

a) Que no supere, según el sector al que pertenezca, los topes de facturación establecidos por la Resolución N° 220 del 12 de abril de 2019 de la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa del Ministerio de Producción y Trabajo, o norma que a futuro la modifique o sustituya.

b) Que no se encuentre comprendido en el segmento 11 conforme a la clasificación que efectúa esta Administración Federal, en función de la significación fiscal a nivel país y/o regional. Dicha segmentación podrá consultarse a través del servicio con clave fiscal “Sistema Registral”, menú “Consultas”, opción “Datos Registrales”, ítem “Datos Fiscales”.

Están exceptuados de la aplicación del parámetro indicado en el inciso b) anterior los sujetos alcanzados por el beneficio establecido en el Decreto N° 567 del 15 de agosto de 2019 y su modificación.

Sin perjuicio de lo dispuesto en este artículo, los contribuyentes podrán aplicar el procedimiento indicado en el Artículo 6°.”.

3. Sustitúyese el Artículo 3°, por el siguiente:

“ARTÍCULO 3°.- La evaluación de los topes de facturación a que se refiere el inciso a) del Artículo 2° se efectuará en función del monto total anual de las ventas, locaciones o prestaciones de servicios informadas en las declaraciones juradas del impuesto al valor agregado, que surja del promedio de los últimos TRES (3) años calendario, apropiando la totalidad a la actividad principal declarada.

Cuando no haya transcurrido el término de TRES (3) años calendarios completos desde el inicio de actividad, se promediarán los ingresos anuales correspondientes al período transcurrido. De tratarse de un año incompleto, se anualizarán los montos correspondientes a las ventas, locaciones y prestaciones de servicios.

Será condición para evaluar los topes de facturación que se encuentren presentadas la totalidad de las declaraciones juradas del impuesto al valor agregado correspondientes al período considerado para la determinación del promedio anual.”.

4. Sustitúyese el Artículo 7°, por el siguiente:

“ARTÍCULO 7°.- Los contribuyentes alcanzados por el beneficio previsto en el Decreto N° 567 del 15 de agosto de 2019 y su modificación, deberán encontrarse caracterizados en el “Sistema Registral” como “Micro Empresa” según lo dispuesto en la Resolución N° 220/19 de la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa del Ministerio de Producción y Trabajo o “Potencial Micro Empresa” en los términos de la presente norma, y acceder con clave fiscal a través del sitio “web” institucional (http://www.afip.gob.ar), al servicio “Sistema Registral”, menú “Registros Especiales”, opción “Características y Registros Especiales”, ítem “Registro de Beneficios” y seleccionar la caracterización “438 – Beneficio Decreto 567/19 – IVA Tasa 0”.

La selección de la caracterización mencionada en el párrafo anterior, implicará el consentimiento a este Organismo por parte del contribuyente para reflejar la misma en la constancia de inscripción en los términos de la Resolución General N° 1.817 y sus modificatorias.”.

ARTÍCULO 2°.- Las disposiciones de esta resolución general entrarán en vigencia a partir del día de su publicación en el Boletín Oficial.

ARTÍCULO 3.- Comuníquese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. Leandro German Cuccioli

e. 04/10/2019 N° 75817/19 v. 04/10/2019

Fecha de publicación 04/10/2019

No comments