1° Decidir si se optará por la Ley 27430 o Ley 26940

El primer requisito que solicita la nueva versión es que se establezca a través del servicio “Simplificación Registral – Empleadores”

Tengan en cuenta que se puede optar por la ley 27430 más tarde pero no se puede volver a 26940.

Pasos para registrar la opción de la ley 26940:

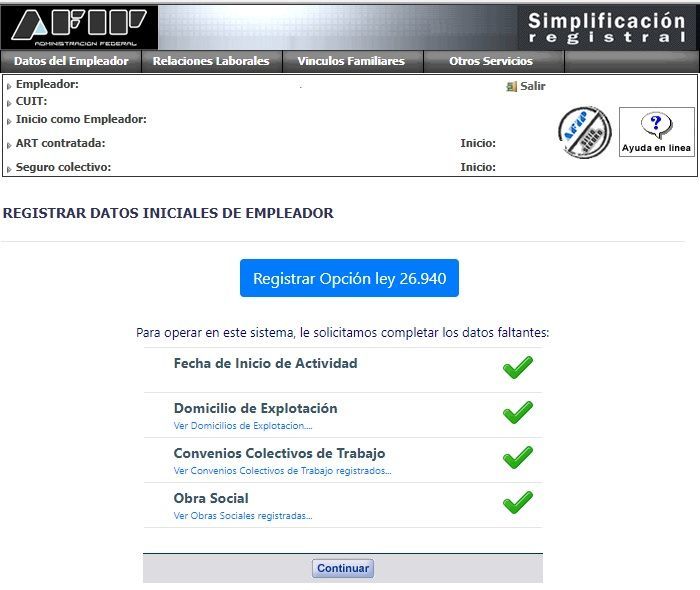

- Ingresar a “Simplificación Registral – Empleadores”

- Hacer click en el cuadro azul que dice “Registrar Opción Ley 26940”

- Aparecerá un aviso que dice:

SR EMPLEADOR:

De optar por continuar utilizando para sus relaciones laborales vigentes a 31/12/2017, los beneficios de la ley 26.940 no podrá acceder a la detracción establecida por los Art. 167 y 173 de la ley 27.430.

Esta opción podrá ser modificada cuando lo considere conveniente.

Asimismo, si elige “NO”, no podrá seguir utilizando los beneficios de la ley 26.940, siendo esta opción definitiva

¿Desea continuar utilizando los beneficios de la ley 26.940? – NO – SI

- Seleccionar la opción “SI” si desea continuar con el beneficio y el sistema mostrará este último aviso:

Usted optó por seguir utilizando los beneficios de la ley 26.940.

Esta opción podrá ser modificada cuando lo considere conveniente.

En cada Declaración Jurada se evaluará si cumple con los requisitos necesarios para su uso.

Volver – Confirmar

- Seleccionar confirmar.

Aclaración: Aunque el empleador no pueda utilizar el beneficio de la ley 26940, igualmente deberá ingresar a “Simplificación Registral – Empleadores” y realizar los pasos anteriormente mencionados seleccionando “NO”, el sistema pedirá que se ingrese mes y año a partir del cual renuncia al beneficio, para aquellos que perdieron el beneficio en años anteriores les aviso que el sistema solo permite poner como fecha de renuncia a partir del período 2-2018.

Lamentablemente el sistema no permite el uso mixto de ambas leyes, haciendo excluyente la opción por una de las dos.

¿Cuál opción es mas conveniente la ley 27430 o la ley 26940?

Para el año 2018, el 50% o un 25 % en caso de media jornada de descuento sobre 17,5% de las contribuciones de seguridad social que ofrece la ley 26940, es más conveniente que la detracción de un 17,5% sobre $ 2.400.

Para el año 2019 la reducción del 50% sobre un 18% de contribuciones de seguridad social que ofrece la ley 26940 seguirán conviniendo por sobre la detracción de un 18% sobre $ 4.800 la de la ley 27430 pero para reducciones del 25% (media jornada) el impacto de aplicar la ley 26940 es casi igual (aunque sigue ganando) que la ley 27430, pero también dependerá de si el empleador toma nuevos empleados que ya no podrán utilizar el beneficio de la ley 26940.

Para los años posteriores y hasta el 2022 habrá realizar los cálculos para tomar la decisión de continuar o no con el beneficio.

2° Modificaciones en Declaración en Línea Versión 41

El sistema incorporó el importe para detraer por defecto los $ 2.400.- para jornada completa los empleados están con jornada completa, la opción mas practica es simplemente utilizar el botón que dice “Aplicar a nomina completa”.

Para aquellas jornadas parciales el aplicativo toma el límite de $ 1.584 ($ 2.400 x 2/3) pero este es el límite para la jornada parcial en el caso de un trabajador que trabaja en una menor proporción, por ejemplo media jornada, el límite a detraer debería ser de $1.200.

Para aquellos empleadores que optaron por beneficio de la ley 26940, no deberán realizar mas modificaciones que confirmar la opción de continuar con el beneficio. Para los empleadores que opten por la ley 27430 deberán detraer los $ 2.400 o su proporcional según la jornada trabajada.