Ley 27.618. Permanencia en el régimen ¿Cómo se calcula el adicional?

por Eric Trinks

El colega Eric Trinks nos acerca el siguiente planteo con respecto al cálculo del adicional para la permanencia en el Monotributo.

Para el caso de los contribuyentes que se encuentran en la situación de haberse excedido en los parámetros de facturación de su actividad desde 10/2019 a 12/2020 y al mismo tiempo no cumplen con los requisitos como para usufructurar los beneficios de la ley 27.639, hasta el 30/09/2021 tienen la oportunidad de mantenerse en el régimen si hacen uso de la opción de la Ley 27.618 y antes de esa fecha abonan las cuotas que se establecen en los incisos a y b del artículo 3.

Sin embargo, algo que no debería generar muchos interregonates, o por lo menos, a esta altura (a 4 días del vencmiento del plazo), debería estar mínimamente claro, no lo está.

El artículo 3 establece:

“Art. 3 – ….

Los y las contribuyentes cuyos ingresos brutos hubieren excedido en hasta un veinticinco por ciento (25%) el límite indicado en el párrafo anterior, solo se considerarán comprendidos y comprendidas en el artículo 2° si reúnen, en forma conjunta, los requisitos que se disponen a continuación:

a) Abonar la suma que resulte de detraer del impuesto integrado los aportes al Sistema Integrado Previsional Argentino (SIPA) y los aportes al Régimen Nacional de Obras Sociales correspondientes a la categoría máxima, los importes que, por iguales conceptos, fueron ingresados conforme a la categoría que hubieren revestido a la fecha en la que se hubiera producido el excedente. Lo dispuesto en este inciso será de aplicación desde el mes en el que se hubiese excedido, por primera vez, el límite superior de ingresos brutos correspondientes a la máxima categoría de la actividad y hasta el mes de diciembre de 2020, ambos inclusive, debiendo permanecer categorizado en aquella durante todo ese plazo;

b) Ingresar en concepto de impuesto integrado un monto adicional que se determinará en función de multiplicar el coeficiente de cero coma uno (0,1) sobre la diferencia entre los ingresos brutos devengados y el límite superior de ingresos brutos de la máxima categoría que corresponda según la actividad desarrollada por el o la contribuyente, conforme lo establecido en el artículo 8° del anexo de la ley 24.977, sus modificatorias y complementarias, considerando el plazo de vigencia de cada uno de los referidos límites superiores. A su vez, quienes se encuentren obligados u obligadas a ingresar las cotizaciones previstas en el artículo 39 del referido anexo, deberán abonar igual importe adicional en concepto de aporte a la seguridad social, que se destinará en partes iguales al Sistema Integrado Previsional Argentino (SIPA) y al Régimen Nacional de Obras Sociales. Lo dispuesto en este inciso será de aplicación desde el día en que se hubiese verificado el excedente y hasta el 31 de diciembre de 2020, ambos inclusive.”

Respecto al inciso a, el cálculo de los importes a pagar, en principio, no debería generar muchos interrogantes, pero por ejemplo, en ningún lado se establece que deben abonarse intereses resarcitorios, hasta que llegamos al artículo 1 insciso 2 de la RG (AFIP) 5003 que establece la forma de ingresar los mismos. Ahora bien, una nueva duda se genera por la posibilidad que admite el articulo 5 de la ley 27639 de abonar los importes de los incisos a y b por medio de la moratoria. Entiendo que esto generaría la condonación de los intereses por lo que no haría falta su ingreso.

Ahora bien los mayores interrogantes los genera la forma de cálculo del importe a pagar que surge del inciso b. Al respecto solo existe los establecido en la ley 27.618 en el mismo inciso. No hay ningún artículo ni del decreto 337 ni de la RG 5003 que establezcan nada. La AFIP tampoco ha respondido a dicho interrogante.

Opciones:

Algunos autores que han dado cursos al respecto, mencionan que el cálculo debe hacerse todos los meses y el 10 y/o 20% debe abonarse por c/u de los meses en el que el contribuyente se pasó del tope de facturación. Esto podría generar por ejemplo, que si un contribuyente se pasó por $400.000 en cada mes desde 07/2020 a 12/2020, debería abonar para mantenerse en el régimen, $480.000. Esto surge de hacer $400.000 x 6 x 20%. Una barbaridad de plata, ni pensarlo si se compara con lo que hay que abonar por la ley 27.638 (dos importes integrados de cuota, en el peor de los casos).

Otros autores mencionan que debe abonarse el importe que surge de multiplicar el 20% por la diferencia que surge del mes en el que más te pasaste (siempre sin haber excedido del 25%).

Otros mencionan que de la suma de los excesos de todos los meses, el 20% debe calcularse sobre el proporcional de los mismos. En nuestro ejemplo, $400.000 / 12 meses x 6 meses x 20% = $240.000.

Sin embargo cuando se ingresa al aplicativo el mismo te induce a calcular el 20% sobre el exceso de facturación del 1º mes en el que te excediste de los parámetros. Acá no importa cuál es el mes en el que más te pasaste ni la suma de dichos importes.

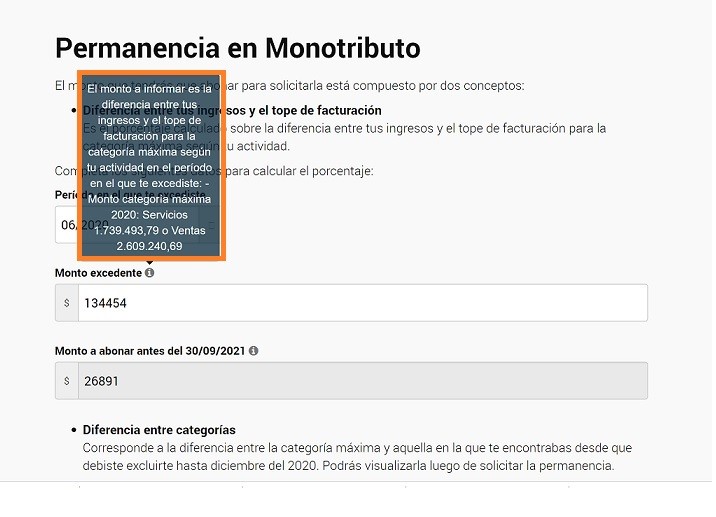

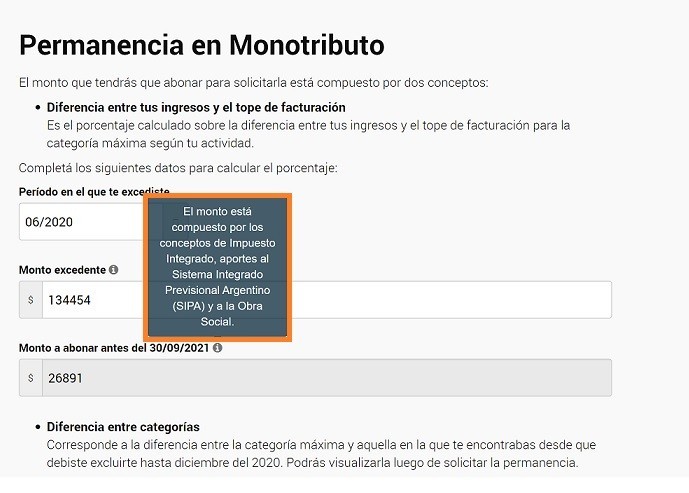

Cuando se ingresa, el mismo 1º te hace ingresar el período en el que te excediste, por ejemplo si te pasaste en 06/2020, se ingresa 06/2020, acto seguido cuando debe ingresarse el monto del exceso, al posarse sobre la “i” de información, la misma dice textualmente: “El monto a informar es la diferencia entre tus ingresos y el tope de facturación para la categoría máxima según tu actividad en el período en el que te excediste: Monto categoría máxima 2020: Servicios: $1.739.493,79 o ventas: $2.609.240,69.”

Por lo expuesto, en el ejemplo que dábamos se debe calcular el 20% sobre los $400.000 de exceso de facturación de 07/2020, ya sin importar el resto de los meses: sólo deberías cuidar de no exceder del 25% del tope en ningún momento del año (tomando cada uno de los 365 días anteriores al de cada factura).

El simular dice:

El simulador de la página dice: “

DIFERENCIAL POR PERMANENCIA

Monto adicional

Deberás ingresar en concepto de Impuesto Integrado un monto adicional equivalente a multiplicar por 0,1 la diferencia entre los ingresos brutos devengados al momento de superar en más de un 25% el monto de ingresos brutos de la máxima categoría y el límite superior de ingresos brutos de la máxima categoría que corresponda, según la actividad.

En caso de abonar también las Cotizaciones Previsionales con destino al SIPA y al Régimen Nacional de Obras Sociales, deberás abonar un monto adicional por igual valor al determinado de acuerdo al párrafo precedente.”

Es decir, el simulador no sólo no agrega nada, sino que desliza el error de decir que la diferencia se ingresa por el período en el que excediste del 25% (si lo hiciste, no podrías permanecer en el régimen).

En definitiva, parecería que lo más sano sería hacer lo que pide el aplicativo.

¿Ustedes como lo calcularon?

Tanto le cuesta a la AFIP poner un indicador en su pagina de generacion de comprobantes que le informe al usuario el monto maximo a facturar para no salirse del regimen, y para no salirse de categoria?? Donde quedo el concepto de REgimen simplificado? Donde quedo el concepto bajo el cual nosotros somos CONTRIBUYENTES, por lo cual el Estado debe bindarnos un servicio y no todos trabajar para el estado

Consulta! quién no se haya pasado del total de la última categoría …. K en el caso de Venta de productos, no debe tomar en cuenta la opción de “permanencia” que aparece en la página? Gracias.

hola, vi un seminario del consejo de caba donde a la diferencia entre ingresos y maximo de monotr le aplicaban el 0.10 para la parte de imp y otro 0.1 para la previsional y o social, y lo proporcionaban en la cantidad de meses desde que habia surgido la exclusión. Ej : mes agosto se produce la exclusión, la diferencia en el total fact con respecto al máximo de ing permitido fue de 400000. entonces procede a aplicar 0.1*400000/12*5 = 16666 para el imp int, 8333 para aut y 8333 para o. social, se abona con vep periodo 12/2020 con los codigos de pagos 20-786-786, 21-786-786 /24-786-786. Pero la verdad no se si el calculo es asi,

Si, lo vi. Pero también comparaban la suma del total de excesos de todos los meses por el 25% para ver de no excederlo y eso está mal. Esa comparación del 25% se hace por mes. Difícil confiar en la metodología de cálculo ofrecida si lo único que está reglamentado y claro que es el cálculo del 25% lo hicieron mal.

la verdad poco clara la ley… règimen simplificado se volviò inentendible, a tal punto de que profesionales con años de experiencia acceden a cursos para tratar de descifrar lo que hay que hacer. Estamos a dìa 29 y no impacta la diferencia en CCMA.

Increible-

Hola, ya te impacto la deuda en CCMMA?

Solicite la permanencia por la ley 27618, y no se me actualiza la ccma, no se que monto ingresar, en el ultimo paso te tiraba el monto pero NO le saque foto, y ahora no se bajo que concepto ingresarlos, ponele que el monto lo estimo pero estoy segura que lo discriminaba en 3 items y no recuerdo como era esa desagregacion. A alguien mas le paso?

Hola Nahir. Estoy igual, no aparece en CCMA, pero tengo guardado lo que arrojó AFIP al hacer la permanencia. El total a pagar era de $2.072 y lo arrojó AFIP fue:

Entre tus ingresos y el tope de facturación en diciembre 2020. Este monto se conforma con los conceptos:

Impuesto Integrado (Código 020-786-786): $ 1.036,00

Aportes SIPA (Código 021-786-786): $ 518,00

Aportes Obra Social (Código 024-786-786): $ 518,00

Espero que te sirva! Saludos

Yo estoy esperando que se actualice el CCMA y no se actualiza. Yo por las dudas voy a ingresar el 10% y 10% de los 3 meses que excedí y en el sistema informe solo el primer mes. Por otro lado voy a pagar las diferencias con la categoría máxima hasta dic 2020 y los intereses por más que la moratoria los condones. Prefiero eso antes que quedar afuera. La verdad si esto está hecho para pisar el palito y quedar afuera es nefasto y si me lo voltean preparo las valijas me canso este país.

Puede que te exijan el ingreso de la primera opción que se hizo o en el pero caso de ambas leyes. No haría nada hasta ver que realmente hayan anulado el primer pedido. Queda claro como lo calcularon si cada nueva facturación se produjo en el mes en el que se excedió, pero si siguió facturando en los meses sucesivos, calcularle el 20% de cada factura es una locura de plata

Nosotros lo calculamos sobre cada nuevo ingreso luego de excedido el limite.(nuestro cliente es profesional y luego de pasarse facturo muy poco).

Pero tengo la siguiente duda, la cual surgió luego de ver el simulador de AFIP. En este caso podría haber optado por los beneficios de la Ley 27.639, pagando la cuota especial (monto significativamente menor). Una vez hecha la presentación, se podrá no pagar ese deuda y cumplir con lo establecido en la Ley 27.639? o el sistema exigirá el pago mediante ambas leyes? Hicimos la consulta mediante presentación digital para ver si podían ellos anular esa presentación y nos “contestaron nada” dándola por finalizada

Hola Lucas, buen día. Tuviste respuesta de esto? Estoy en la misma situación y no se si hacer que pague las dos opciones para quedarme tranquila respecto a la exclusión. Y te consulto, sabes si hace la permanencia por la 27.618 tiene que estar actualmente en la categoría máxima? Porque en mi caso con las nuevas categorías pasó a la G.

Buen dia Ailin, consulta. Tuvieron alguna respuesta sobre este tema? Pagaron ambas opciones?

Gracias.

Hice el pedido de permanencia pero no pude pagar, por lo que veo no estan activos los codigos de pago

si están activos, tenes que ingresarlos como ajuste de monotributo

gracias