Mediante la RN 23/21 se fija en 25% la bonificación especial en el componente básico del Impuesto Inmobiliario del ejercicio fiscal 2021 correspondiente a inmuebles destinados a hoteles – Alojamiento turístico hotelero según códigos de actividad NAIIB- (excepto los hoteles alojamiento o similares), conforme lo establecido en el artículo 133 de la Ley 15226.

La bonificación deberá formularse a través de la aplicación “Sistema Integral de Reclamos y Consultas” (SIRyC), disponible en www.arba.gob.ar, a la cual deberá acceder mediante su CUIT y CIT. Los interesados deberán transmitir, con carácter de declaración jurada, la siguiente información:

1) Datos del inmueble donde se desarrolla la actividad: nomenclatura catastral, número de partido-partida y dirección;

2) Datos del beneficiario de la bonificación (sujeto que desarrolla la actividad hotelera): apellido y nombre o razón o denominación social, CUIT, domicilio fiscal, teléfono/celular, correo electrónico particular de contacto y carácter en que ocupa el inmueble (propietario, usufructuario, superficiario, poseedor a título de dueño, locatario, etc.).

Deberá asimismo completarse el Formulario A-243 y adjuntarse y transmitirse copia escaneada en formato pdf., doc. o comprimido (zip o rar) de la siguiente documentación, todo ello con carácter de declaración jurada:

a) DNI o documento que acredite identidad del beneficiario de la bonificación (sujeto que desarrolla la actividad hotelera);

b) Habilitación municipal;

c) Documento del que surja la calidad de contribuyente del Impuesto Inmobiliario respecto del inmueble por el que se solicita la bonificación.

d) Cuando se trate de inmuebles locados o cedidos por el contribuyente del Impuesto Inmobiliario para la explotación exclusiva y habitual del destino previsto en la presente por parte de un tercero que se encuentra a cargo del pago de dicho tributo: contrato de locación, cesión u otro del que surjan dichas circunstancias, con firmas certificadas, junto con la constancia de pago del monto que corresponda en concepto de Impuesto de Sellos o a la Transmisión Gratuita de Bienes que alcance a dicho contrato, según el caso;

e) Constancia de inscripción en el Registro de Prestadores de Servicios Turísticos de la Subsecretaría de Turismo del Ministerio de Producción, Ciencia e Innovación Tecnológica.

RN 23/21

LA PLATA,

VISTO el expediente Nº 22700-0002442/2021, por el cual se propicia reglamentar el artículo 133 de la Ley Nº 15226 (Impositiva para el año 2021); y

CONSIDERANDO:

Que el artículo 133 de la Ley N° 15226 (Impositiva para el año 2021) autoriza, como medida extraordinaria y especial en el marco de la situación generada por la emergencia sanitaria producida por el COVID 19, el otorgamiento de una bonificación especial en el Impuesto Inmobiliario correspondiente al ejercicio fiscal 2021, de hasta el veinticinco por ciento (25%) del mismo, para aquellos inmuebles destinados a hoteles (excepto los hoteles alojamiento o similares) que cuenten con la respectiva inscripción ante el Registro de Prestadores de Servicios Turísticos de la Subsecretaría de Turismo del Ministerio de Producción, Ciencia e Innovación Tecnológica, o aquel que en el futuro lo reemplace de acuerdo con lo establecido en el Título III de la Ley Nº 14209;

Que el citado artículo dispone que, cuando se trate de inmuebles locados o cedidos por el contribuyente del Impuesto Inmobiliario, para la explotación de manera exclusiva y habitual del destino previsto en el Considerando anterior por parte de terceros, podrá aplicarse igualmente la referida bonificación especial en tanto se acredite debidamente que el pago de dicho tributo se encuentra a cargo del tercero, en tanto este último se encuentre inscripto en el Impuesto sobre los Ingresos Brutos y cumpla las demás condiciones establecidas en la reglamentación;

Que el artículo mencionado encomienda a la Agencia de Recaudación de la Provincia de Buenos Aires el dictado de las normas reglamentarias y complementarias necesarias a los fines de la aplicación de la bonificación mencionada, debiendo contar a tales fines con la pertinente información suministrada por el Ministerio de Producción, Ciencia e Innovación Tecnológica;

Que han tomado debida intervención la Subdirección Ejecutiva de Recaudación y Catastro, la Subdirección Ejecutiva de Acciones Territoriales y Servicios y la Subdirección Ejecutiva de Asuntos Jurídicos;

Que la presente se dicta en uso de las atribuciones conferidas por la Ley Nº 13766;

Por ello,

EL DIRECTOR EJECUTIVO DE LA AGENCIA DE RECAUDACIÓN DE LA PROVINCIA DE BUENOS AIRES, RESUELVE

ARTÍCULO 1°. Fijar en el veinticinco por ciento (25%) la bonificación especial en el componente básico del Impuesto Inmobiliario del ejercicio fiscal 2021 correspondiente a inmuebles destinados a hoteles (excepto los hoteles alojamiento o similares), conforme lo establecido en el artículo 133 de la Ley Nº 15226, cualquiera sea la planta en la que los mismos se ubiquen.

ARTÍCULO 2°. A los efectos previstos en la presente, se considerarán “hoteles” a todos los establecimientos de alojamiento turístico hotelero, en sus distintas modalidades, comprendidos por los artículos 5º, 6º y concordantes del Anexo I de la Resolución Nº 23/2014 de la ex Secretaría de Turismo del ámbito provincial o aquella que en el futuro la modifique o reemplace, con exclusión de los establecimientos de alojamiento turístico extrahotelero previstos en los artículos 7º, 8º y concordantes del mismo Anexo de la citada Resolución.

ARTÍCULO 3°. Para la procedencia del beneficio, el interesado deberá cumplir los siguientes requisitos:

1) Desarrollar la actividad beneficiada en el inmueble por el que se solicita la bonificación, con carácter de titular de la explotación, debiendo encontrarse inscripto en el Impuesto sobre los Ingresos Brutos por los códigos de actividad NAIIB correspondientes y en el Registro de Prestadores de Servicios Turísticos de la Subsecretaría de Turismo del Ministerio de Producción, Ciencia e Innovación Tecnológica, o aquel que en el futuro lo reemplace de acuerdo con lo establecido en el Título III de la Ley Nº 14209, y

2) Ser propietario, usufructuario, superficiario o poseedor a título de dueño del inmueble en el cual se desarrolle la actividad beneficiada, conforme los datos existentes en la base de datos de esta Agencia, y que dicho inmueble se encuentre asociado a su CUIT, CUIL o CDI (cuitificado). En aquellos supuestos en los cuales el carácter de propietario, usufructuario, superficiario o poseedor a título de dueño del solicitante no se encuentre registrado en la base de datos de esta Agencia de Recaudación, el interesado deberá cumplimentar, con carácter previo a la solicitud del beneficio regulado en la presente, el trámite previsto en las Resoluciones Normativas Nº 63/2010 y modificatoria y/o Nº 45/2019, según corresponda.

Cuando se trate de inmuebles locados o cedidos por el contribuyente del Impuesto Inmobiliario para la explotación exclusiva y habitual del destino previsto en la presente Resolución por parte de un tercero, el pago de dicho tributo deberá encontrarse a cargo del tercero; en cuyo caso deberá verificarse la condición indicada en el inciso 1) de este artículo respecto de este último.

ARTÍCULO 4°. La bonificación prevista en el artículo 1º de esta Resolución será procedente a petición de parte interesada, la que deberá formularse a través de la aplicación “Sistema Integral de Reclamos y Consultas” (SIRyC), disponible en el sitio oficial de internet de esta Agencia de Recaudación (www.arba.gob.ar), a la cual deberá acceder mediante su CUIT y CIT.

Desde dicha aplicación los interesados deberán transmitir, con carácter de declaración jurada, la siguiente información:

1) Datos del inmueble donde se desarrolla la actividad: nomenclatura catastral, número de partido-partida y dirección;

2) Datos del beneficiario de la bonificación (sujeto que desarrolla la actividad hotelera): apellido y nombre o razón o denominación social, CUIT, domicilio fiscal, teléfono/celular, correo electrónico particular de contacto y carácter en que ocupa el inmueble (propietario, usufructuario, superficiario, poseedor a título de dueño, locatario, etc.).

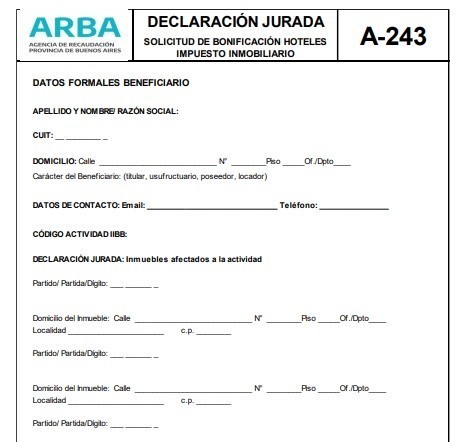

Desde la referida aplicación deberá asimismo completarse el Formulario A-243, cuyo modelo integra el Anexo Único de la presente, y adjuntarse y transmitirse copia escaneada en formato pdf., doc. o comprimido (zip o rar) de la siguiente documentación, todo ello con carácter de declaración jurada:

a) DNI o documento que acredite identidad del beneficiario de la bonificación (sujeto que desarrolla la actividad hotelera);

b) Habilitación municipal;

c) Documento del que surja la calidad de contribuyente del Impuesto Inmobiliario respecto del inmueble por el que se solicita la bonificación: escritura de la que surja la calidad de propietario, usufructuario o superficiario, o boleto de compraventa -con firmas certificadas y respecto del cual se hubiere abonado el monto que corresponda en concepto de Impuesto de Sellos-, del que surja el carácter de poseedor a título de dueño del solicitante del beneficio, en tanto se hubiera efectivizado la comunicación prevista en el artículo 169 bis del Código Fiscal (incorporado por la Ley N° 15079), conforme lo previsto en el artículo 19 de la Resolución Normativa Nº 45/2019 y demás normas aplicables, de corresponder. En defecto de dicha comunicación, resultará de aplicación lo indicado en el inciso siguiente;

d) Cuando se trate de inmuebles locados o cedidos por el contribuyente del Impuesto Inmobiliario para la explotación exclusiva y habitual del destino previsto en la presente por parte de un tercero que se encuentra a cargo del pago de dicho tributo: contrato de locación, cesión u otro del que surjan dichas circunstancias, con firmas certificadas, junto con la constancia de pago del monto que corresponda en concepto de Impuesto de Sellos o a la Transmisión Gratuita de Bienes que alcance a dicho contrato, según el caso;

e) Constancia de inscripción en el Registro de Prestadores de Servicios Turísticos de la Subsecretaría de Turismo del Ministerio de Producción, Ciencia e Innovación Tecnológica, o aquel que en el futuro lo reemplace de acuerdo con lo establecido en el Título III de la Ley Nº 14209.

ARTÍCULO 5°. Esta Agencia de Recaudación verificará de manera digital la inscripción del beneficiario en el Registro de Prestadores de Servicios Turísticos de la Subsecretaría de Turismo del Ministerio de Producción, Ciencia e Innovación Tecnológica, o aquel que en el futuro lo reemplace de acuerdo con lo establecido en el Título III de la Ley Nº 14209.

ARTÍCULO 6°. La Autoridad de Aplicación podrá requerir del interesado, a través de la aplicación SIRyC, el aporte de otros elementos de valoración que estime corresponder, la que deberá ser presentada por la misma vía, dentro de un plazo de diez (10) días hábiles.

También, a través de la aplicación SIRyC, esta Agencia de Recaudación podrá requerir la presentación de la documentación original cuya copia digitalizada hubiera remitido el solicitante vía web, para su certificación presencial ante los Centros de Servicios Locales de esta Agencia, dentro del mismo plazo indicado en el párrafo anterior.

Transcurrido dicho plazo sin que se realice el aporte o presentación correspondiente, el trámite iniciado perderá validez, sin perjuicio de la posibilidad del interesado formalizar nuevamente la solicitud de reconocimiento de la bonificación que se reglamenta por la presente, en la forma prevista en el artículo 4°.

ARTÍCULO 7°. La Agencia de Recaudación resolverá el trámite mediante acto administrativo fundado, reconociendo o denegando el beneficio solicitado, el que será notificado al interesado de conformidad con lo previsto en el artículo 162 del Código Fiscal.

Contra el acto que deniegue el beneficio resultará procedente el recurso previsto por el artículo 142 del mismo Código.

ARTÍCULO 8°. Si luego de reconocido el beneficio se comprobare que no se verificaba el cumplimiento de algunos de los recaudos exigidos para su procedencia, el mismo quedará sin efecto, con el alcance que corresponda.

La Agencia de Recaudación procederá a reclamar el pago de las diferencias indebidamente bonificadas, resultando de aplicación, de resultar pertinente, lo establecido en el último párrafo del artículo 96 del Código Fiscal.

Cuando el sujeto beneficiario dejara de cumplir con alguna de las condiciones que hacen a la procedencia del beneficio con posterioridad a su reconocimiento, éste quedará sin efecto desde que aconteciere dicha circunstancia.

De corresponder, resultarán de aplicación las sanciones previstas por el Código Fiscal.

ARTÍCULO 9º. El beneficiario deberá comunicar a esta Agencia de Recaudación, bajo su responsabilidad, cualquier cambio en las circunstancias existentes al momento del otorgamiento del beneficio, que implique la pérdida del mismo.

ARTÍCULO 10. La bonificación especial regulada en la presente Resolución se calculará aplicando el porcentaje del beneficio previsto en el artículo 1º sobre el importe original del componente básico del Impuesto Inmobiliario a abonar.

Sobre el saldo así obtenido se aplicarán los demás beneficios vigentes que resulten pertinentes, de acuerdo a las pautas generales que correspondan.

ARTÍCULO 11. La bonificación especial regulada en la presente se aplicará sobre las cuotas del componente básico del Impuesto Inmobiliario correspondientes al ejercicio fiscal 2021 en tanto, a la fecha de vencimiento de las referidas cuotas, se verifique el cumplimiento de los requisitos mencionados en el artículo 3º de esta Resolución.

Cuando se hubiera efectuado el pago de las cuotas previstas en el párrafo anterior sin aplicación de la bonificación regulada en la presente, se generará un crédito equivalente al valor de la bonificación que se imputará, de manera automática, a la cancelación de las cuotas posteriores del mismo impuesto y componente, aun excediendo el ejercicio fiscal 2021, de conformidad con lo previsto en el artículo 23 de la Resolución Normativa Nº 52/2020, sin perjuicio de la posibilidad de solicitar la compensación o repetición de los importes pertinentes en caso de no resultar posible la referida imputación, y de corresponder.

ARTÍCULO 12. Convalidar la aplicación de oficio de la bonificación prevista en el artículo 133 de la Ley Nº 15226 en las liquidaciones de las cuotas del Impuesto Inmobiliario correspondientes al ejercicio fiscal 2021 vencidas a la fecha de entrada en vigencia de la presente en tanto, a las fechas de vencimiento de las referidas cuotas, se hubiera verificado el cumplimiento de los requisitos mencionados en el artículo 3º de esta Resolución.

ARTÍCULO 13. Aprobar el Formulario A-243, cuyo modelo integra el Anexo Único de la presente Resolución.

ARTÍCULO 14. La presente Resolución Normativa comenzará a regir a partir del día siguiente al de su publicación en el Boletín Oficial.

ARTÍCULO 15. Registrar, comunicar, publicar, dar al Boletín Oficial y al SINDMA. Cumplido, archivar.

perdon si es una obviedad, entiendo que es para toda la provincia de buenos aires?

Gracias