La RG 2849 establece un régimen de información, un régimen de retención en el IVA y otro en Ganancias aplicables a las operaciones de compraventa de materiales para reciclar.

Además crea el registro de comercializadores de materiales a reciclar, en el que podrán incorporarse los contribuyentes inscriptos en IVA y que realicen las operaciones de compraventa de los siguientes materiales a reciclar:

a) PET.

b) Papel y cartón.

c) Vidrio.

d) Plástico.

e) Metales ferrosos o no ferrosos.

En el Registro de Comercializadores de Materiales a Reciclar deberán inscribirse a partir del 1 de Agosto de 2010, los:

1. Recicladores: industriales que transforman los residuos.

2. Acopiadores: quienes adquieran y/o reciban materiales recolectados, los clasifican acondicionan y compactan, intermediando entre los galponeros o los recolectores y los recicladores.

3. Galponeros: quienes adquieran y/o reciban materiales provenientes de la recolección, efectuando su clasificación, intermediando entre los recolectores y acopiadores o los recicladores.

4. Generadores de “scrap”: industrias o comercios que comercialicen los materiales a reciclar, generados como consecuencia de su propia actividad.

5. Intermediarios: quienes efectúan la comercialización, cualquiera sea su forma, intermediando con los adquirentes y que no encuadran en los puntos precedentes.

La permanencia en el Registro estará condicionada a que se hubieran efectuado y declarado ventas gravadas por el IVA en al menos 9 períodos mensuales, dentro de los últimos 12 períodos mensuales consecutivos y a que no se verifique alguna de las siguientes inconductas fiscales:

1. Falta de presentación de una o más declaraciones juradas vencidas.

2. No registre domicilio fiscal denunciado o regularizado.

3. Inclusión en la base de contribuyentes no confiables del sitio de la AFIP.

4. Cualquier otro incumplimiento a la normativa vigente.

5. Detección de documentación apócrifa, falsa o adulterada.

6. Representantes, autorizados o apoderados inexistentes.

7. Cuando la realidad económica indique que la actividad efectivamente desarrollada no se corresponde con los volúmenes habitualmente operados en el comercio de materiales a reciclar.

8. Omisión de retener o percibir impuestos y cualquier otro incumplimiento de los regímenes de retención e información.

9. Omisión de ingreso de las retenciones practicadas.

10. Incumplimiento de requerimientos fiscales.

11. Falta de registros de compras o de ventas, o incongruencia de éstos con comprobantes y/o con las declaraciones juradas presentadas.

12. Incumplimiento de la utilización de los medios de pago para cancelar facturas de compra.

13. Relación débito/crédito inferior a 1,15 que surja de la sumatoria de las 6 últimas declaraciones juradas presentadas.

14. Ajustes de fiscalización no conformados o conformados pero no regularizados o no ingresados.

15. Resistencia pasiva a la inspección.

16. Todo incumplimiento que, a criterio del juez administrativo, amerite la exclusión del registro.

17. Contribuyentes que hayan sido querellados o denunciados penalmente por la ley Penal Tributaria, con prisión preventiva o con auto de procesamiento vigente.

18. Contribuyentes que hayan sido querellados o denunciados penalmente por delitos comunes que tengan conexión con el incumplimiento de las obligaciones impositivas, de los recursos de la seguridad social o aduaneras, propias o de terceros.

19. Contribuyentes que estén involucrados en causas penales en las que se haya dispuesto el procesamiento de funcionarios o ex funcionarios estatales.

20. Auto de quiebra decretada sin continuidad de explotación, del solicitante o de los integrantes responsables, en caso de personas jurídicas.

Régimen de retención del IVA a partir del 1/10/2010:

Deben actuar como agentes de retención, por las operaciones de compra de materiales a reciclar, los Acopiadores, Galponeros e Intermediarios.

Las alícuotas de retención serán:

– 5.25% para los Generadores de SCRAP inscriptos en el Registro;

– 10,5% para los Acopiadores, Galponeros e Intermediarios inscriptos en el registro;

– 21% para los sujetos que no se encuentren inscriptos en el registro o que estén suspendidos.

Régimen de retención del impuesto a las ganancias a partir del 1/10/2010:

Deben actuar como agentes de retención por las operaciones de compra de materiales a reciclar los Acopiadores, Galponeros y los Intermediarios.

Las alícuotas de retención serán:

– Inscriptos en el impuesto y en el Registro: 4% (con monto no sujeto a retención de $ 12.000)

– Inscriptos en el impuesto y suspendidos o no inscriptos en el Registro: 20%;

– Sujetos que no están inscriptos en el impuesto a las ganancias: 30%;

Aplicativo para cumplir con el presente Régimen: los que tengan en el impuesto al valor agregado la condición de responsables inscriptos y realicen las operaciones citadas precedentemente. Pueden bajarlo desde ACA.

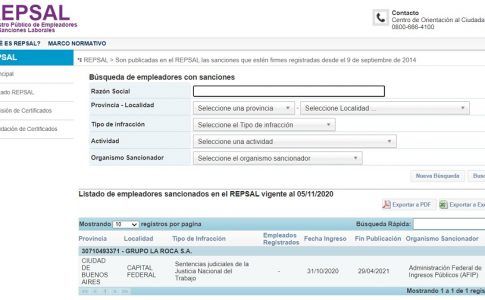

REPSAL se exceptúa de sanciones a los empleadores. Decreto 845/2020

En el REPSAL figuran los empleadores con sanciones firmes que no regularizaron la infracción, o que si bien lo han hecho, permanecen en el Registro ...

Como seria el tratamiento para el caso de un monotributista que compra material a reciclar y luego lo vende?. Debe inscribirse como agente de retención y en el registro?

Muchas gracias.Erica

Erica,

Si bien, todavia esta todo un poco en el aire te doy mi opinion, con respecto al IVA el 21% es para los que no estan inscriptos en el registro, asi que si es consumidor final o monotributista no importa. No corresponde retener el 21% si se encuentran inscriptos en el registro.

Con respecto a Ganancias:

Corresponde para Sujetos que no están inscriptos en el impuesto a las ganancias: 30%, por lo que aplicaria para Consumidor final.

No es de aplicación cuando se trate de operaciones de compraventa en las que el proveedor se encuentre adherido al Monotributo.

Cuando tenga mas novedades del tema las publico.

Carla: me podrias dar tu opinion respecto de mi comentario? estoy un poco mareada con este tema. Erica

Que lindo lio!!!!!!!!!!!!!!! Erica

El contribuyente inscripto en iva que compra chatarra a cons final, que seria intermediario, ya que le compra a cons final (ej en un campo le compra chatarra)y luego la vende a una pers que se dedica a la compraventa de chatarra al por mayor. ¿Al comprar al cons final tiene que retenerle iva y gcias? ¿si el cons final no esta inscripto ni en gcias, ni en iva, ni en el regimen, le tiene que retener el 30% de ganancias y el 21% de iva?¿y si el cons final es monotributista? Erica

El contribuyente inscripto en iva que compra chatarra a cons final, que seria intermediario, ya que le compra a cons final (ej en un campo le compra chatarra)y luego la vende a una pers que se dedica a la compraventa de chatarra al por mayor. ¿Al comprar al cons final tiene que retenerle iva y gcias? ¿si el cons final no esta inscripto ni en gcias, ni en iva, ni en el regimen, le tiene que retener el 30% de ganancias y el 21% de iva?¿y si el cons final es monotributista?

Anonimo,

Si esta incluido. En función a la actividad especifica tendrias que evaluar si encuadra como intermediario, como acopiador o galponero.

Anonimo,

Si esta incluido. En función a la actividad especifica tendrias que evaluar si encuadra como intermediario, como acopiador o galponero.

Un contribuyente inscripto en iva que compra chatarra a cons final para luego venderla. ¿estaria incluido en este nuevo regimen?