Mediante la RN 9/21 ARBA establece el procedimiento que deberán observar los responsables sustitutos de contribuyentes del Impuesto sobre los Ingresos Brutos no residentes en el territorio nacional.

RN 9/21

VISTO el expediente N° 22700-0032271/2020, mediante el cual se propicia reglamentar la actuación de determinados sujetos que revisten el carácter de responsables sustitutos en el Impuesto sobre los Ingresos Brutos, y

CONSIDERANDO:

Que el artículo 21 bis del Código Fiscal (Ley Nº 10397 –T.O. 2011- y modificatorias) establece que los responsables sustitutos se encuentran obligados al pago de los gravámenes y accesorios como únicos responsables del cumplimiento de las obligaciones fiscales de los contribuyentes que no revistan la calidad de residentes en el territorio nacional, sin perjuicio del derecho de reintegro que les asiste en relación a dichos contribuyentes; y que, a fin de determinar el concepto de residente en el territorio nacional, deberán aplicarse las previsiones de la Ley Nacional N° 20628 y modificatorias, del Impuesto Nacional a las Ganancias;

Que el artículo 95 bis del mismo Código dispone que el contribuyente del Impuesto sobre los Ingresos Brutos no residente en el territorio nacional, resultará sustituido en el pago del tributo por el contratante, organizador, administrador, usuario, tenedor o pagador; debiendo ingresar dicho sustituto el monto resultante de la aplicación de la alícuota que corresponda en razón de la actividad de que se trate, sobre los ingresos atribuibles al ejercicio de la actividad gravada en el territorio de la Provincia de Buenos Aires, en la forma, modo y condiciones que establezca esta Autoridad de Aplicación;

Que, asimismo, el artículo 184 quinquies del Código citado establece que el Impuesto sobre los Ingresos Brutos que resulte de la aplicación del artículo 184 bis -servicios digitales prestados por sujetos no residentes en el país-, estará a cargo del prestatario, como responsable sustituto del sujeto prestador no residente en el país; y que, cuando las prestaciones de servicios aludidas sean abonadas por intermedio de entidades del país que faciliten o administren los pagos al exterior, éstas actuarán como agentes de liquidación e ingreso del impuesto, conforme lo establezca la reglamentación;

Que, a través de la Resolución Normativa Nº 38/2019, esta Agencia de Recaudación reguló un nuevo régimen de liquidación e ingreso del Impuesto sobre los Ingresos Brutos a cargo de determinadas entidades contribuyentes del gravamen, que facilitan o administran pagos al exterior de los servicios digitales previstos en el artículo 12/03/2021 184 bis del Código Fiscal, a favor de sujetos prestadores no residentes en el país;

Que dicha Resolución previó en su artículo 15 que, cuando en el pago por la prestación del servicio digital no intervenga un agente de liquidación e ingreso, o no corresponda la aplicación de dicho régimen, los responsables sustitutos serán quienes deberán declarar e ingresar en forma directa el monto del Impuesto sobre los Ingresos Brutos que corresponda a los prestadores de servicios digitales no residentes en el país, en la forma, modo y condiciones que al efecto se dispongan;

Que, de conformidad con lo previsto en el artículo 12 de la Ley Nº 15174, las previsiones de los artículos 184 bis a 184 quinquies del Código Fiscal recobraron su vigencia a partir del 1º de enero de 2021;

Que, en esta oportunidad, corresponde reglamentar el procedimiento que deberán observar determinados responsables sustitutos de contribuyentes del Impuesto sobre los Ingresos Brutos no residentes en el territorio nacional, a fin de liquidar e ingresar el impuesto y accesorios que correspondan a estos últimos, por el desarrollo de actividades gravadas en esta jurisdicción;

Que, en el caso particular de prestación de servicios digitales por parte de contribuyentes del Impuesto sobre los Ingresos Brutos no residentes en el país de acuerdo a lo previsto en el artículo 184 bis del Código Fiscal, la aplicación del procedimiento que por la presente se regula, deberá observarse únicamente en los casos previstos en el artículo 15 de la Resolución Normativa Nº 38/2019;

Que con relación a los servicios digitales de juego on-line prestados por sujetos comprendidos en el artículo 184 bis del Código Fiscal, en función de las particularidades que dicha actividad presenta, se prevén en el artículo 184 ter del citado Código, parámetros que deben verificarse para que se configure la presencia digital significativa en esta jurisdicción y que, por ende, resulten alcanzados por el Impuesto sobre los Ingresos Brutos;

Que, a tales fines, resulta necesario instruir a las dependencias competentes de esta Agencia de Recaudación, para la realización de las acciones pertinentes tendientes a identificar a aquellos sujetos residentes en el exterior que presten servicios de juegos de azar online, resultando alcanzados por el Impuesto sobre los Ingresos Brutos en esta jurisdicción por contar con presencia digital significativa conforme lo previsto en el marco normativo supra reseñado;

Que las mencionadas acciones encuentran su fundamento en lo previsto en los artículos 34 inciso d), 50 inciso e) y 184 quater y concordantes del Código Fiscal; en el artículo 4º, incisos m) y r), de la Ley Nº 13766 y modificatorias; y, en general, en las facultades legales de verificación, fiscalización y control que corresponden a esta Agencia de Recaudación en su carácter de autoridad de aplicación en materia tributaria provincial;

Que han tomado intervención la Subdirección Ejecutiva de Recaudación y Catastro, la Subdirección Ejecutiva de Acciones Territoriales y Servicios y la Subdirección Ejecutiva de Asuntos Jurídicos;

Que la presente se dicta en uso de las atribuciones conferidas por la Ley Nº 13766;

Por ello, EL DIRECTOR EJECUTIVO DE LA AGENCIA DE RECAUDACIÓN DE LA PROVINCIA DE BUENOS AIRES RESUELVE

Capítulo I. Disposiciones generales.

ARTÍCULO 1º. Aprobar el procedimiento que deberán observar los responsables sustitutos de contribuyentes del Impuesto sobre los Ingresos Brutos no residentes en el territorio nacional comprendidos por la presente, a fin de liquidar e ingresar el impuesto e intereses que correspondan a dichos contribuyentes, por el desarrollo de actividades gravadas en esta jurisdicción.

ARTÍCULO 2º. Con excepción de los supuestos contemplados en el artículo 184 bis del Código Fiscal, deberán actuar como responsables sustitutos de conformidad con lo previsto en esta Resolución los sujetos que revistan el carácter de contratantes, organizadores, administradores, usuarios, tenedores o pagadores de acuerdo a lo previsto en el artículo 95 bis del mismo Código, que se encuentren inscriptos ante la Administración Federal de Ingresos Públicos (AFIP) como responsables sustitutos en alguno de los tributos que dicho organismo administra. Cuando más de un sujeto revista las condiciones mencionadas, deberá actuar como responsable sustituto aquél que posea el vínculo económico más cercano con el contribuyente del exterior. Cuando ninguno de los sujetos mencionados en el artículo 95 bis del Código Fiscal se encuentre inscripto ante la Administración Federal de Ingresos Públicos (AFIP) conforme lo previsto en el párrafo anterior, deberán actuar como responsables sustitutos de acuerdo a lo establecido en esta Resolución, los siguientes sujetos: a) En el caso de arrendamiento de inmuebles: el administrador. En su defecto, el locatario. b) En el caso de espectáculos públicos: el pagador. En su defecto, el organizador. c) En el caso de actividades de docencia o capacitación: el contratante. d) En los casos no enumerados precedentemente: el sujeto que revista alguna de las condiciones establecidas en el artículo 95 bis del Código Fiscal, que posea el vínculo económico más cercano con el contribuyente del exterior. En el caso de servicios digitales previstos en el artículo 184 bis del Código Fiscal deberán actuar como responsables sustitutos de conformidad con lo previsto en esta Resolución, los prestatarios mencionados en el artículo 184 quinquies del mismo Código, exclusivamente cuando se trate de los supuestos contemplados en el artículo 15 de la Resolución Normativa Nº 38/2019. A estos efectos, se considerará que el sujeto que realiza el pago es el prestatario del servicio digital.

ARTÍCULO 3º. Los responsables sustitutos mencionados en el último párrafo del artículo anterior, únicamente deberán liquidar e ingresar el gravamen que corresponda cuando el contribuyente del exterior se encuentre incluido en la nómina prevista en los artículos 3º y concordantes de la Resolución Normativa Nº 38/2019.

ARTÍCULO 4º. Los responsables sustitutos comprendidos por la presente deberán liquidar e ingresar el Impuesto sobre los Ingresos Brutos que corresponda a los contribuyentes del tributo no residentes en el territorio nacional, aplicando la alícuota prevista en la Ley Impositiva vigente para la actividad de que se trate, sobre los ingresos atribuibles a esta jurisdicción por el ejercicio de la actividad gravada en el territorio de la Provincia de Buenos Aires, mediante la presentación de una declaración jurada. Para el cálculo de la base imponible deberán aplicarse, cuando corresponda, las disposiciones pertinentes del Convenio Multilateral. En los casos de servicios digitales prestados por contribuyentes del Impuesto sobre los Ingresos Brutos no residentes en el país de acuerdo a lo previsto en el artículo 184 bis del Código Fiscal, resultará de aplicación lo previsto en el artículo 17 de la Resolución Normativa Nº 38/2019.

ARTÍCULO 5º. Los responsables sustitutos comprendidos por esta Resolución deberán presentar sus declaraciones juradas únicamente con relación a anticipos en los que se verifiquen ingresos de los contribuyentes a los que sustituyan, respecto de los cuales corresponda abonar el impuesto.

ARTÍCULO 6º. Para la presentación de declaraciones juradas y pagos deberán observarse, en todos los casos, los vencimientos establecidos en el Calendario fiscal vigente con relación a los contribuyentes locales del impuesto, según el anticipo de que se trate.

ARTÍCULO 7º. La liquidación e ingreso de los importes que correspondan de acuerdo a lo previsto en la presente deberán efectuarse en moneda de curso legal. A tal fin deberá considerarse el tipo de cambio vendedor, para la moneda de que se trate, del Banco de la Nación Argentina, a la fecha que corresponda de acuerdo a lo previsto en el artículo 201 del Código Fiscal. En el caso de servicios digitales previstos en el artículo 184 bis del Código Fiscal deberá observarse lo establecido en el artículo 18 de la Resolución Normativa Nº 38/2019.

ARTÍCULO 8º. Si el sujeto obligado a actuar como responsable sustituto revistiera el carácter de agente de recaudación, no deberá practicar retención alguna respecto de la operación que le corresponda liquidar e ingresar como responsable sustituto.

Capítulo II. Aplicación web para la presentación de declaraciones juradas. Pagos.

ARTÍCULO 9º. Los responsables sustitutos comprendidos en la presente deberán cumplir con su obligación de presentación de declaraciones juradas -originales y/o rectificativas correspondientes a los anticipos, vencidos o no, que les corresponda declarar, y obtener los formularios y códigos para el pago del impuesto e intereses pertinentes, a través de la aplicación denominada “Responsable Sustituto”, que se encontrará disponible en el sitio oficial de internet de la Agencia de Recaudación de la Provincia de Buenos Aires (www.arba.gob.ar), a la que deberán acceder mediante su CUIT, CUIL o CDI y su Clave de Identificación Tributaria (CIT). En caso de no contar con esta última, deberán solicitarla conforme lo previsto en la Resolución Normativa Nº 58/2020, o aquella que en el futuro la modifique o sustituya.

ARTÍCULO 10. Desde la aplicación mencionada en el artículo anterior los responsables sustitutos deberán completar y transmitir los siguientes datos: 1) CUIT, CUIL o CDI del contribuyente del Impuesto sobre los Ingresos Brutos no residente en el país a quien se sustituye; 2) Tipo de actividad/es realizada/s por el contribuyente a quien se sustituye: arrendamiento de inmuebles, prestación de servicios digitales, docencia/capacitación, espectáculos públicos u otros; y código/s de actividad según NAIIB 18; 3) Año y periodo por el cual efectúa la declaración jurada; 4) Base imponible; 5) Alícuota; 6) Fecha del hecho imponible. Cuando se trate de hechos continuados, podrá indicarse cualquiera de las fechas en que el hecho imponible se hubiera verificado dentro del anticipo que se declara. La aplicación rechazará automáticamente cualquier intento de transmisión de la declaración jurada cuando el contribuyente sustituido se encuentre inscripto en el Impuesto sobre los Ingresos Brutos.

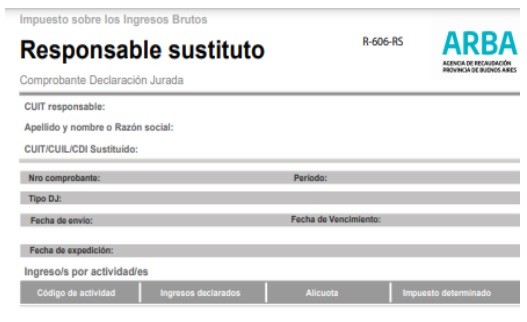

ARTÍCULO 11. Efectuada la transmisión de los datos que componen la declaración jurada de acuerdo a lo previsto en el artículo anterior, se obtendrá a través de la misma aplicación la Constancia de presentación cuyo modelo integra el Anexo I de la presente, y el formulario R-606 RS, cuyo modelo integra el Anexo II de esta Resolución, para la realización del pago a través de las entidades y medios habilitados al efecto. Asimismo, podrá generarse el correspondiente código para el pago electrónico previsto en la Disposición Normativa Serie “B” Nº 58/2004.

ARTÍCULO 12. Se considerarán presentadas en término las declaraciones juradas cuya transmisión se hubiera efectivizado hasta la hora veinticuatro (24) del día en el cual opere su vencimiento. En cuanto al pago de la obligación declarada, resultará de aplicación respecto de los responsables sustitutos comprendidos por la presente, el plazo de gracia establecido por el artículo 43 de la Disposición Normativa Serie “B” Nº 1/2004 y modificatorias. Transcurrida la hora señalada en el primer párrafo de este artículo sin haberse efectuado el envío de la correspondiente declaración jurada, se considerará operado el vencimiento y deberán abonarse los accesorios que pudieren corresponder.

ARTÍCULO 13. Establecer que, en caso de verificarse desperfectos técnicos en los sistemas operativos de esta Autoridad de Aplicación, expresamente reconocidos por la misma a través de su sitio oficial de internet (www.arba.gob.ar), que generen la falta de funcionamiento de la aplicación regulada por la presente entre las ocho (8) horas y las dieciocho (18) horas del día en el que opere un vencimiento, se considerará automáticamente producida la prórroga del mismo para el envío de la pertinente declaración jurada y pago, al día hábil inmediato siguiente a aquel en el que el inconveniente sea subsanado. La prórroga automática prevista en el párrafo anterior no operará en aquellos casos en que la transmisión de la declaración jurada se haya producido con posterioridad a las dieciocho (18) horas del día de vencimiento.

ARTÍCULO 14. La información contenida en las declaraciones juradas transmitidas a través de la aplicación “Responsable Sustituto” quedará registrada en las bases de teleprocesamiento de datos de esta Agencia de Recaudación.

ARTÍCULO 15. Los responsables sustitutos podrán consultar, desde la misma aplicación, la información referida a las declaraciones juradas y pagos que hubieran efectuado en tal carácter. La consulta podrá hacerse por la CUIT, CUIL o CDI del responsable sustituto o por la CUIT, CUIL o CDI del contribuyente sustituido.

ARTÍCULO 16. El contribuyente sustituido también podrá consultar, desde la aplicación “Responsable Sustituto”, la información referida a las declaraciones juradas y pagos realizados por su responsable sustituto. Para efectuar dicha consulta deberá acceder a la aplicación mediante su CUIT/CUIL/CDI y CIT. En caso de no contar con esta última, deberá gestionarla conforme lo previsto en la Resolución Normativa Nº 58/2020.

Capítulo III. Disposiciones complementarias.

ARTÍCULO 17. Toda transmisión de datos realizada en el marco del procedimiento regulado en esta Resolución Normativa tendrá para los obligados el carácter de declaración jurada, asumiendo la responsabilidad por la certeza y veracidad de los mismos. El incumplimiento de los deberes a los que se refiere la presente hará pasible a los responsables sustitutos de las sanciones previstas en el Código Fiscal con relación a los contribuyentes, conforme lo establecido en el último párrafo del artículo 21 bis de dicho Código.

ARTÍCULO 18. Establecer que las multas que correspondan en los casos comprendidos en la presente deberán ser liquidadas y abonadas a través del Sistema Integral de Multas, de acuerdo a lo previsto en la Resolución Normativa Nº 56/2014 (modificada por la Resolución Normativa Nº 24/2019).

ARTÍCULO 19. En el caso de que se hubieren efectuado pagos en forma indebida o sin causa, el responsable sustituto podrá interponer demanda de repetición de conformidad con lo previsto en el Código Fiscal.

Capítulo IV. Artículo 184 ter del Código Fiscal. Disposiciones específicas.

ARTÍCULO 20. En el caso de servicios digitales previstos en el artículo 184 ter del Código Fiscal, deberán actuar como responsables sustitutos de conformidad con lo previsto en la presente, los prestatarios mencionados en el artículo 184 quinquies del mismo Código. A estos efectos, se considerará que el sujeto que realiza el pago es el prestatario del servicio digital.

ARTÍCULO 21. Los responsables sustitutos mencionados en el artículo anterior, únicamente deberán liquidar e ingresar el gravamen que corresponda cuando el contribuyente del exterior se encuentre incluido en la nómina que esta Autoridad de Aplicación confeccionará y publicará en su sitio oficial de internet (www.arba.gob.ar), y a partir de la fecha que esta Agencia de Recaudación establezca.

ARTÍCULO 22. A los fines de la elaboración de la nómina a que se refiere el artículo anterior, esta Agencia de Recaudación podrá establecer regímenes de información o celebrar convenios de intercambio de información con organismos públicos nacionales o provinciales, en el marco de lo dispuesto en el artículo 184 quater del Código Fiscal; como así también efectuar requerimientos de información conforme lo previsto en 50 inciso e) del citado Código.

ARTÍCULO 23. Instruir a las dependencias competentes de la Subdirección Ejecutiva de Acciones Territoriales y Servicios, para la realización de las acciones de inteligencia fiscal que resulten necesarias a fin de identificar a los sujetos residentes en el exterior que presten servicios de juegos de azar online, resultando alcanzados por el Impuesto sobre los Ingresos Brutos en esta jurisdicción, por contar con una presencia digital significativa conforme lo previsto en el citado artículo 184 ter del Código Fiscal. En el marco de las tareas de inteligencia fiscal previstas en el párrafo anterior se podrán considerar los datos que surjan de publicaciones especializadas, estadísticas, los elementos que se obtengan del ejercicio de las facultades de verificación, fiscalización y control de la Agencia de Recaudación, de regímenes de información y/o recaudación vigentes y toda información que, fundada en hechos reales y probados, genere convicción de la Autoridad de Aplicación sobre la existencia de presencia digital significativa en la Provincia de Buenos Aires; en función de lo cual podrán disponerse medidas específicas y que complementen a la presente Resolución a los fines de este

Capítulo. Capítulo V. Disposiciones finales.

ARTÍCULO 24. Lo dispuesto en esta Resolución Normativa regirá con relación a las obligaciones del Impuesto sobre los Ingresos Brutos que correspondan a partir del primer anticipo del año 2021, con excepción de los supuestos contemplados en el Capítulo IV, en cuyo caso deberá observarse lo previsto en el artículo 21 in fine de la presente.

ARTÍCULO 25. Considerar declarado y abonado en término el impuesto que corresponda a los responsables sustitutos comprendidos por la presente con relación al anticipo del mes de enero de 2021, en tanto las declaraciones juradas y pagos correspondientes se realicen hasta el 31 de marzo de 2021, inclusive.

ARTÍCULO 26. Aprobar los Anexos I (Constancia de presentación) y II (formulario R-606 RS) que forman parte integrante de la presente Resolución.

ARTÍCULO 27. La presente Resolución Normativa comenzará a regir a partir del día de su publicación en el Boletín Oficial.

ARTÍCULO 28. Registrar, comunicar, publicar, dar al Boletín Oficial y al SINDMA. Cumplido, archivar.