Todos cometemos errores, me sigo repitiendo que errar es humano y esta vez me toco a mí. ¿Cuál fue el error? La carga de datos en un F. 931. Pero el verdadero problema surge después, cuando en el apuro por presentar una DJ rectificativa en menos para subsanar el error se desconocen los requisitos que estableció la RG 3093, por suerte este no fue mi caso ya que recordaba haber hablado sobre el tema en el blog (¡Menos mal!).

Todos cometemos errores, me sigo repitiendo que errar es humano y esta vez me toco a mí. ¿Cuál fue el error? La carga de datos en un F. 931. Pero el verdadero problema surge después, cuando en el apuro por presentar una DJ rectificativa en menos para subsanar el error se desconocen los requisitos que estableció la RG 3093, por suerte este no fue mi caso ya que recordaba haber hablado sobre el tema en el blog (¡Menos mal!).

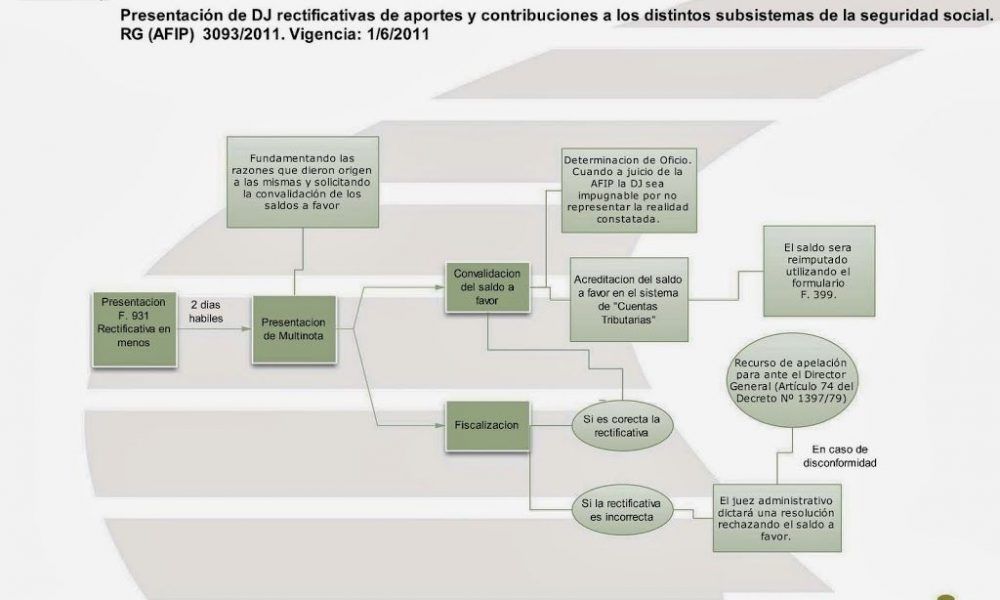

RECTIFICATIVA EN MENOS – CONSIDERACIONES A TENER EN CUENTA:

1º PLAZO PERENTORIO DE 2 DIAS HABILES 12 MESES.

Antes de presionar el botón de enviar es necesario tener preparada toda la documentación que se deberá presentar en AFIP, porque el Art. 2 de la RG 3093 establece un plazo de 2 días hábiles 12 meses (modificado por RG 4066-E) posteriores a la presentación para poder realizar el trámite de convalidación. Este plazo fue confirmado por la persona que nos atendió en la delegación de AFIP que ni bien nos vio llegar con el tramite lo primero que dijo fue “¿Están dentro de las 48 hs?” por suerte si, porque en caso contrario no hay nada mas por hacer, hay que iniciar un juicio para disponer de los saldos a favor del contribuyente.

Más allá de que 2 días me parece un plazo ridículo, hay que tener en cuenta que comienzan a contar una vez que presentamos la DJ Rectificativa, lo cual nos da la posibilidad de manejar el tiempo teniendo todo listo antes de presentar la rectificativa. Me llama la atención el último párrafo del Art. 2 “El incumplimiento a lo indicado en este artículo obstará a la convalidación y disponibilidad del saldo en cuestión” y lo que me respondió la mesa de ayuda de AFIP cuando les consulte sobre las consecuencias de presentar pasados los 2 días hábiles:

“Sr/a. Contribuyente: Atento a su consulta, le informamos que deberá dirigirse a la dependencia de AFIP en la cual se encuentra inscripto, con el fin de que le indiquen el procedimiento a seguir. Muchas gracias por comunicarse con AFIP. C.R.G. Departamento Canales de Atención“.

La realidad es que pasados los 2 días 12 meses no toman el trámite y al no establecer la RG 3093/11 un procedimiento alternativo en caso de incumplimiento, no le queda otra opción al contribuyente que iniciar un juicio.

2º RECTIFICATIVA EN MENOS – DOCUMENTACIÓN A PRESENTAR.

– Multinota: Fundamentando las razones que dieron origen a la rectificativa en menos y solicitando la convalidación de los saldos a favor que resulten de dicha presentación.

– Documentario respaldatoria: De los hechos alegados y las restantes pruebas que hagan a su derecho. Recuerden que el motivo de la rectificativa en menos debe ser un error en la carga de los datos al confeccionarse la original.

– F. 399: Para la reimputación de los saldos a favor del contribuyente.

Recuerden que toda la documentación debe tener la firma certificada cuando no concurre el titular/representante legal.

3º PRIMERO PAGUE Y DESPUÉS RECLAME.

Se aplica el principio de “solve et repete”, es decir, que para que tomen el trámite y acepten la rectificativa en menos, es necesario que este paga la DJ original, para así poder gestionar la devolución del importe pagado de más.

4º ESPERAR Y CONTROLAR EL SISTEMA DE CUENTAS TRIBUTARIAS.

La RG no establece que tiempo se tomara la AFIP para la convalidación de los saldos a favor. Sobre este tema se hizo una consulta en el Foro de Participación de los Recursos de la Seguridad Social (Disp. 574/09) y esta fue la respuesta: “El representante de la Dirección de Asesoría y Coordinación Técnica contesta que en la Resolución General no están previstos plazos, salvo el que se impone al contribuyente de hacer la presentación de la nota dentro de los dos días de la declaración jurada rectificativa. Por esa razón, cabe la aplicación de la ley de procedimiento administrativo, y transcurridos los sesenta días, en caso de silencio, existirá la posibilidad de pedir un pronto despacho.”

Por experiencia puedo decir que la acreditación en el Sistema de Cuentas Tributarias no es automático y que por ahora solo queda esperar…

Buenas tardes, les hago la consulta si me pueden ayudar. Soy nueva, reemplaze a la mujer que se encargada de hacer sueldos porque se jubilo. Me llaman de la ART de un empleador diciendome que rectifique los 931 desde diciembre 2020 a junio 2021 porque estaban hechoa errores ya que esta mujer puso el codigo 20 de que el empleado estaba con ART pero no puso las remuneraciones en cero, lo cargo como si le estaria pagando el empleador. En este caso tengo que presentar multinota?

Buenas genere el 931 de mayo y erróneamente incluidos sac, puedo rectidicarla en menos ? O tendré que pagar y luego presentar multinota?

Hola a Paola como lo solucionaste ?? yo tengo el caso que retifique en ms el mes 08-2022 y correspondia al mes 09-2022 y ya tengo ambos generados

Buenas tardes. Cargué por error el mes de julio en una rectificativa del mes de junio. Quería saber cómo debo proceder, ya que el mes de junio quedó con una rectificativa que no correspondía?. Muchas gracias.

Buenas tardes Carla: Consulto con respecto a las rectificativas en menos de F 931 del período 11-2019 por no haber considerado en la original, la retenciones realizadas.-

En este caso, la DJ no está abonada y el monto de las retenciones no genera saldo a favor.-

Debo hacer una DJ rectificativa por Nomina Completa directamente???

Gracias!!!

Hola, hice una Rectificativa periodo 10/2019 cuando en realidad quería presentar 11/2019 (no me di cuenta que no me había tomado 10/2019), como puedo anular esta rectificatia?

Hola Laura, lo pudiste solucionar porque yo tengo el mismo problema. Gracias

Hola yo tengo el mismo problema! Pudieron solucionarlo?

Buenos días por error se cargo en los 931 desde el 03- al 07/2019 una obra social que no correspondía a comercio,ahora me piden que rectifique las ddjj con el código correcto ,se abono perfectamente las ddjj ,y obviamente no tengo diferencias de importes entre las originales y las rectificativas tengo que hacer alguna presentación en afip también??

Muchas gracias

Hola, presente f931 04/2019 y habia que darle de baja como empleador en ese periodo. que puedo hacer?

No tenía empleados en 4/2019?

pero como le hago pagar a un cliente 1.600.000 pèsos cuando le tenia que dar solo 11.000 no lo puede pagar

Ana,

Acercate a la agencia a explicar el caso, a ver que si pueden darte alguna solución específica para este caso.

HOLA ! QUERIA SABER QUE PASOS HAY QUE SEGUIR PORQUE RECTIFIQUE EN MENOS UN F 931 PORQUE COMETI EL ERROR EN LA ORIGINAL DE CARGAR LA DETRACCION DE DICIEMBRE COMO NORMAL A 2400 POR EMPLEADO CUANDO TENIA DERECHO A CARGAR UN 50% MAS POR CADA UNO O PROPORCIONAL SEGUN HORAS TRABAJADAS. TENGO QUE PRESENTAR MULTINOTA Y QUE PAPEL PODRIA ADJUNTAR PARA QUE VEAN LA DIFERENCIA ENTRE LA DETRACCION TOMADA Y LA QUE CORRESPONDIA??? MUCHAS GRACIAS! VERO

Buen dia, presente una rectificativa de del 931 del mes 11/2018 en menos el mismo día , ya que tome erroneamente el total de remuneración en más en el original. La Afip en sistema de cuentas tributarias me figura impago la diferencia más los intereses. Como debería hacer para que la AFIP deje de reclamarme esa diferencia.

Buen dia:

En la DDJJ de julio cometi un error con la remuneracion de un empleado ( en lugar de cargar 23000 cargue 230000) y como cnsecuencia le sacaron la asignacion familiar. Dicha DDJJ ya se pago y tambien ya se rectifico pero no presente la multinota dentro de los dos habiles.

Queria saber si esa rectificacion ya impacta para subsanar el error y el empleado pueda cobrar la asignación o tengo que hacer multinota?=

La RG 3093/11 fue modificada y ahora tenes 12 meses para presentar la multinota.

Buenos días. Olvide aplicar la detraccion por empleado en el 931 desde febrero hasta junio. Rectifique los periodos y presente Multinota. Hay posibilidad que me acepten? O que me podrian contestar?

Considero que la rectificativa en menos procede, cumpliendo con el procedimiento de la RG 3093, el tema es cuanto tiempo van a tardar en acreditar ese saldo a favor y siempre que no haya abonado mediante Plan de Facilidades, sino el tema se complica aún mas…

HOLA BUENAS TARDES, CARGUE EL MES DE JUNIO Y OLVIDE CARGAR EL SAC, TENGO QUE RECTIFICARLO O COMO HAGO? EL F931 YA LO HABIAN PAGADO, GRACIAS

Marcos,

Deberías rectificar incluyendo el SAC y abonar la diferencia entre el original (que ya pagaste) y la rectificativa.

Carla, buenos días, se realizo una rectificativa del 2011 de mala fe por alguien que ya no pertenecía a la empresa, se presento la multinota con la info respaldatoria a AFIP para justificar que fue una rectificativa en donde se incrementaron los sueldos de manera exorbitante que no tenia que ver con convenios vigentes y demas. pero fue negativa la respuesta, cual seria el medio que debo utilizar para impugnar esta resolucion y cuanto tiempo tengo. Gracias

Cargue el 931 con el período erróneo. En vez de cargarlo con mes 06 – junio que contiene el aguinaldo lo carguè con mes 05-mayo, por ende me toma como una rectificativa del mes 05-mayo.

El mes 05 mayo esta correcto y ya fue pago . Y lo que me tomó como rectificativa debería ser la ddjj del mes 06 junio. Que hago en este caso ?? gracias

Guillermo.

Vas a tener que volver a rectificar período 5-2018, ahora en menos, presentar multinota y lamentablemente pagarlo para que despues te reconozcan el saldo como de libre disponibilidad.

Buenos dias queria consultarle que por error genere una ddjj de ganacias 2017 que me dio a pagar un monto de 230.000, pero me di cuenta “tarde” que habia ingresado mal algo, por lo que al rectificarla el saldo a pagar es de 120.000, en el sistema de cuentas tributarias todavía salta la deuda generada por la primera ddjj, por lo que necesito saber si presentando multinota y documentación

que demuestre mi error humano se me pueda arreglar esto y proceder al pago, que todavía no se hizo el pago justo por este motivo. Esta bien mi procedimiento, o que me recomiendan?

Hola Carla, es posible que anulen un F931? ya que sin querer presente la declaracion jurada y me falto cargar retenciones, cuando hago la rectificativa no me deja cargar las retenciones faltantes. Haciendo una multinota en el afip explicando lo sucedido se podra anular? Fue un error humano.

No lo veo factible y el tema de las retenciones en rectificativas es un problema de larga data.

Creo que la mejor opción es utilizarlas en la próxima DJ y listo.

Hola Carla. Te consulto porque el 931 de 04/2018 se presentó y pagó con el siguiente error:

Un empleado de 4hs, en el casillero “Obra social-aporte adicional”, iba $ 343,5 y se puso $34.350.

Al ser el concepto de obra social, también corresponde que practique la rectificativa, o se puede ajustar en el pago que se haga del 931 de 05/2018?

Gracias.

Hola Carla! Tengo dos dudas que te agradeceria si me puedes responder.

1) Hay una empleada con licencia de maternidad actualmente. El problema es que tanto en el periodo 02/18 como 3/18 en vez de declarar su remuneración bruta, declare el basico del convenio. Por lo que, debería rectificar ambos periodos. AL ser una asignación familiar quería saber si hay algun otro paso a seguir. Tengo que presentar multinota en AFIP por este motivo?

2) La empresa donde trabajo adhirio a la ley 27.340 por lo que el periodo de Marzo se presento teniendo en cuenta la detracción del minimo no imponible para las contribuciones (de todas maneras, hay que rectificar por error en la asignacion por maternidad). Ahora tengo que rectificar Febrero tanto por el beneficio de la ley 27.430 como por el error en la asignación familiar. Tendgo que presentar multinota ante AFIP?

Para presentar el multinota hay un plazo de 12 meses, una opción quizás sería primero vería si el sistema me muestra el saldo a favor después de presentada la rectificativa y sino lo hace recién ahí presento la multinota.

Entiendo. Mi pregunta es si tengo que seguir el procedimiento de la RG 3093/11 para las rectificaciones que tengo que realizar:

1) Rectificación de 02/2018 por la ley 27.430 y también la modificación de la asignación familiar correspondiente a una licencia por maternidad declarada erroneamente el 931 original.

2) Rectificación de 03/18 solamente por la modificación de la asignación familiar correspondiente a una licencia por maternidad declarada erroneamente cuando se presento el 931 original.

Buenos días, antes que nada agradezco enormemente el asesoramiento.

Por la modificación en las alícuotas de las contribuciones de seguridad social, este mes presentamos la rectificativa correspondiente a febrero-2018. Sin embargo, al presentar la declaración jurada se tomó el total del monto a pagar (sin descontar lo que ya se había abonado en su momento), luego se presentó una segunda rectificativa cuyo monto a ingresar era únicamente por la diferencia entre lo pagado y lo que correspondía pagar por la reforma tributaria.

La consulta es… ¿Que sucede con la rectificativa 1 presentada con los valores totales?

Si se generó el VEP, es necesario pagarlo para luego reclamarlo o se puede anular?

Desde ya, muchisimas gracias!

Saludos,

buenas tarde! A un cliente le cargaron mal el código del trabajador (correspondía 307 y lo cargaron como 8) por lo cual no se aplico el descuento en las cargas sociales. ¿Se puede hacer una rectificativa modificando ese código?

ID 18485281 Estuve 6 meses sin gozar del beneficio del Régimen Promoción de la Contratación de Trabajo Registrado, ¿puedo utilizarlo en forma retroactiva? 04/06/2014 12:00:00 a.m.

No, el citado régimen es optativo para el empleador, por lo que la falta de ejercicio de dicha opción a partir del inicio de la nueva relación laboral por tiempo indeterminado, obstará a que pueda hacer uso retroactivo del mismo por el o los períodos en que no hubiese gozado del beneficio.

Fuente: Art. 29 Ley 26.940

Hola buenas tardes, un empleado que ademas es director (y se le hacian los aportes previsionales de OS y Jubilacion) se jubilo hace unos meses y continua trabajando. Lo modifique en sistema registral, pero no revise que el 931 en linea sigue calculando las cargas ya que NO TOMA LA ACTUALIZACION del sistema registral, hay q entrar y modificarlo manualmente. Es decir que durante VARIOS MESES pague cargas sociales por ese empleado. Podre presentar rectificativas por esos meses? Ahora el plazo para presentar documentacion en AFIP para que convalide es de 12 meses?

Muchas gracias

Si, excato, vas a tener que seguir todos los pasos de la RG 3093/11, el plazo para presentar se extendió, pero hasta que no presentas todo, lo revisan y posetriormente lo aprueban los saldos a favor de esas rectificativas en menos no van a aparecer…

Hola, al querer realizar febrero 2018, por error genere febrero 2017. es decir genere una rectificativa febrero 2017, como debo proceder? debo hacer una rectificativa 2? y ahi envio el multinotas? acusando mi error?.

saludos.

Buen día: En enero 2018, cargué en Declaración En linea DDJJ SUSS), período enero en lugar de diciembre 2017. Luego al pagar el VEP por banco vi que el período era enero 2018; entonces en Presentación de Declaraciones Juradas y Pagos: cargué manualmente los montos y puse DDJJ12/2017. Mis preguntas son:

1º) que hago este mes con la presentación de diciembre 2017 y como me habrán imputado el pago?. Vi que tengo una deuda por (301) de $ 400.-

2º) Que hago con la DDJJ SUSS enero 2018 que me figura como presentada la Original.

3º) Como hago para presentare la real DDJJ F.931 DE ENERO 2018

Gracias!!!!

buenas tardes, cuando cargue el F931 12-2017 el sistema del afip me aparecio el periodo 01-2018 , cargue los sueldos de 12-2017 presente pero no abone. Cuando me di cuenta del error volvi a cargar dos datos periodo 12-2017 presente y abone.

Ahora cuando tenga que liquidar 01-2018 en los primeros dias de febrero voy a hacer una rectificativa 01-2018 presento y abono el original no la rectificativa??

Que pasa si no presento la multinota para que convaliden los saldos a favor del empleador?? la empresa tendra algun problema con la Afip. Me podrian ayudar, gracias!!

El problema se va a presentar cuando cargues 1-2018 y el importe de la rectificativa sea menor a la original, porque estas presentando una rectificativa en menos. Sin Multinota a la empresa le va a saltar deuda por la diferencia entre original y rectificativa.

Lamentablemente fue un error bastante generalizado.

Hola buenas tardes, al querer cargar el F.931 de 12/2017 el sistema trajo automaticamente 01/2018, no me di cuenta y lo cargue como si fuera 12/2017, luego de presentarlo detecto mi error, esto no se pago aun, mi consulta es genero 12/2017 y llegado el momento de presentar 01/2018 rectifico en menos? de ser asi como hago para pagar lo que indique la rectificativa, lo puedo hacer via vep manual pero en cuentas tributarias va a figurar el monto de la original?, si presento las multinota dentro de las 48 hs ajustaran cuentas tributarias?, saludos y gracias.

Darío,

Vas a tener que:

1. Presentar original 12-2017 y pagar.

2. Presentar a principios de febrero rectificativa en menos del 1-2018, lamentablemente se paga el original y se debe presentar multinota para explicar objeto de rectificativa en menos y pedir que acrediten saldo a favor.

A mi me paso lo mismo el sistema de AFIP me presento en la grilla

201801 y cargue todos los datos de 201712 donde esta incluido el

aguinaldo y la mande. Cuando me di cuenta ya era tarde y no se puede

Anular la declaracion y hay que seguir el procedimiento que indica

la resolucion en vigencia.Ahora bien, yo hago el siguiente razonamiento,

porque la afip me presento en la grilla periodo incorrecto cuando

en todos meses anteriores aparecia correctamente el periodo

que correspondia, ejemplo si entraba al 31.12.2017 aun aparecen

11.2017. Ahora, porque el sistema de la afip acepto la presentacion de

una declaracion jurada de un periodo que no estaba devengado ni

vencido, y porque la AFIP al darse cuenta de la cantidad de declaraciones

erroneas,ha modificado el periodo en la caratula apareciendo el

correcto, es decir 2017.12. En consecuencia porque debo pagar

en esta situacion de excepcion el importe total de lo pagado

en diciembre 2017 otra vez en enero 2018???

Saludos

Buenas tardes, estaba armando el 931 de Junio y por algun motivo xx lo presente como mayo, obviamente al ser los valores mas altos me genero una deuda. Me di cuenta cuando iba a generar el vep. Mayo esta pago como corresponde, el contador me dijo que haga una rectificativa, la hice en cero pero me sigue figurando en cuentas tributarias la diferencia.

Fui al Afip, hice la presentacion de la multinota con toda la documentacion respaldatoria pero no me lo tomaron dicen que hay que regirse por la Resolucion 3093. Alguien me puede explicar como lo tengo que hacer para que ese saldo desaparezca? Gracias

En la nota estan los pasos a seguir ¿Cual es tu duda especificamente?

Cargué la DDJJ 931 de 01/2017 el 30/01/17, pero al salir del servicio “declaración en linea” sin haberla confirmado, al volver a entrar, no me guardó los cambios y copió automaticamente la DDJJ 12/2016 que por contener pagos de SAC en la masa salarial, los saldos a pagar de cada concepto eran mayores a los del F931 01/2017. Al no haber advertido que los saldos se habían cambiado, la confirme e imprimí el acuse de presentación, y al momento de generar el VEP, recién advertí que se habían modificado los importes a pagar, por ello modifique el VEP por los importes correctos.

Si rectifico en menos, la nueva DDJJ coicidirá con el VEP pagado, por lo tanto no habrán restitución de saldos a favor nuestro.

¿Con solo presentar la Multinota y toda la documentación respaldatoria, (dentro de los 2 días hábiles de presentado el F931 Rectificado) justificando el motivo de xq se rectifica en menos, ya esta? o era obligación haber pagado los saldos que figuraban en la DDJJ 01/2017 errónea?

¿Pueden cobrar algún tipo de multa por pagar importes menores a los de la DDJJ erronea?

Por experiencia, si el pago no coincide con el F. 931 no te van a tomar el tramite.

Buenas tardes,

Rectifique una ddjj 931 en menos pero ya se pasaron los dos dias para la convalidacion, la rectificativa en la parte de saldos no puse $0 ya que la DDJJ original ya estaba paga. Si genero una rectificativa 2 y en saldos pongo $0 ya que estan pagos por un importe mayor, se generara en cuentas tributarias el saldo a favor para imputar a la proxima declaracion de F931?

Gracias

No creo, el problema esta en no presentar la nota en AFIP que te convalide la Rectificativa en menos.

Hago una consulta, que pasa si presento la DDJJ, no llego a pagarla y me doy cuenta que está mal. Genero la rectificativa en menos, y tengo que hacer algo más? O también tengo que ir a la AFIP con la nota? Según el post entiendo que la nota es para que me dejen reimputar el Saf generado por la rectificativa.

Buenas tardes, tengo que realizar una rectificativa en menos, debido a que la empresa olvido pasar en las novedades a una empleada que empezó su licencia por maternidad, el 931 aun no está pago, tiene que pagar el original o presentando multinota puede pagar ya la rectificativa?

Cometi un error de tipo por consiguiente presente la rectificativaa en menos en lo que respecta a la obra social. La remuneración se mantenía pero el adicional o. Social lo puse mal. Se pasaron los 2 días para pedir convalidación. Pagué la rectificativa, o sea la menor,y en cuentas tributariasu me aparece la deuda. No se que pasará ahora.

Hola, debo realizar una rectificativa en menos, porque parte del sueldo era no remunerativo y al momento de realizar la original no se tuvo en cuenta, considerando todo remunerativo. Que papeles como prueba se debe presentar ademas de la multinota.

Si era un No Remunerativo que surge de un acuerdo salarial podrias adjuntar el mismo.

hola debo cambiar un recibo de sueldo de res meses para que a un empleado le den un credito hipotecario, me comentaron que se puede cambiar el recibo sin necesidad de rectificar la declaracion urada, queria consultar bajo que concepto, premio?? aguardo comentario si pudiern ayudarme..racias

Hola, realice la rectificativa del periodo de Julio en el mes de Agosto para incluir una suma no remunerativa que no se habia cargado. YA habiendo pagado dicha dj. Ahora me aparece que tengo que generar el vep de la rectificativa cuando ya pague la original. Que debo hacer?? no me anime a generar el vep`ya que los montos son los mismos que la que ya está paga.

NEcesitaria que me orienten por favor,

Gracias

Gisela,

Cuando presentaste la rectificativa pusiste en $ 0 los importes a pagar?

Controla en el Cuentas Tributarias si te aparece deuda.

No, lo hice apurada y olvide cambiar los valores, es por eso que me figuran los mismos valores a pagar. Gracias por responder

Buenas tardes! Ante todo muchas gracias por la información!

Quería saber como hacer una consulta al foro de Participación de los Recursos de la Seguridad Social?

Muchas gracias