La RG 4920/21 sustituye la RG 1.615 y sus complementarias, a fin de reunir en un mismo cuerpo normativo, la totalidad de los actos dispositivos relacionados con los requisitos, plazos y demás condiciones que deben observar los sujetos que revisten el carácter de acreedores de mutuos hipotecarios, para obtener el certificado que acredite el cumplimiento de sus obligaciones fiscales respecto de los fondos dados en mutuo.

Resolución General 4920/2021

RESOG-2021-4920-E-AFIP-AFIP – Procedimiento. Artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones. Mutuos hipotecarios. “Acreditación Fiscal”. Régimen de retención. Resolución General Nº 1.615. Su sustitución.

Ciudad de Buenos Aires, 28/01/2021

VISTO el Expediente Electrónico N° EX-2021-00044000- -AFIP-SGDADVCOAD#SDGCTI, y

CONSIDERANDO:

Que la Resolución General Nº 1.615 y sus complementarias, dispuso los requisitos, plazos y demás condiciones que deben observar los sujetos que revisten el carácter de acreedores de mutuos hipotecarios, para obtener el certificado que acredite el cumplimiento de sus obligaciones fiscales respecto de los fondos dados en mutuo, de conformidad con lo establecido en el segundo párrafo del artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

Que, asimismo, implementó un régimen de retención del impuesto a las ganancias aplicable al capital objeto de la demanda del respectivo mutuo cuando no se verifique el aludido cumplimiento fiscal.

Que la Resolución General N° 4.503 y su complementaria, implementó el servicio con Clave Fiscal denominado “Presentaciones Digitales”, con la finalidad de que los contribuyentes y responsables puedan realizar electrónicamente determinadas presentaciones y/o comunicaciones en el ámbito de las Direcciones Generales Impositiva y de los Recursos de la Seguridad Social.

Que atendiendo el objetivo permanente de esta Administración Federal de facilitar a los contribuyentes y responsables el cumplimiento de sus obligaciones, así como de mejorar los servicios brindados, resulta oportuno permitir la utilización de la herramienta informática “Presentaciones Digitales” con el fin de solicitar el certificado de “Acreditación Fiscal”.

Que razones de buen orden administrativo aconsejan sustituir la Resolución General N° 1.615 y sus complementarias, a fin de reunir en un mismo cuerpo normativo, la totalidad de los actos dispositivos relacionados con la materia.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Asuntos Jurídicos, Recaudación, Servicios al Contribuyente y Sistemas y Telecomunicaciones y la Dirección General Impositiva.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones y por el artículo 7° del Decreto N° 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello, LA ADMINISTRADORA FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS RESUELVE:

TÍTULO I

ACREDITACIÓN FISCAL

A – ALCANCE

ARTÍCULO 1°.- Los sujetos que revistan el carácter de acreedores de mutuos hipotecarios, excepto las entidades comprendidas en la Ley Nº 21.526 y sus modificaciones, a efectos de acreditar el cumplimiento dado a sus obligaciones fiscales respecto de los indicados mutuos, conforme a lo previsto en el segundo párrafo del artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, deberán observar los requisitos, plazos y demás condiciones que se establecen en el presente título.

B – SOLICITUD

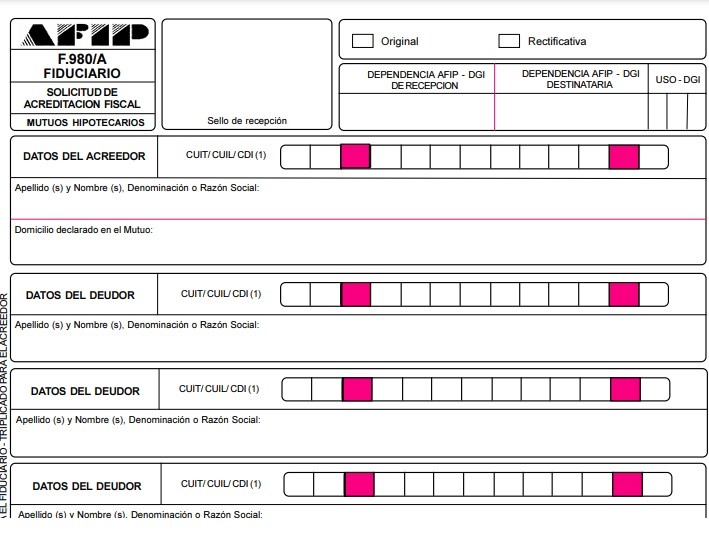

ARTÍCULO 2º.- A los fines previstos en el artículo anterior, los acreedores de los mutuos hipotecarios presentarán el formulario de declaración jurada Nº 980 de “Acreditación Fiscal”, de alguna de las siguientes formas:

a) En la dependencia en la que se encuentren inscritos o, en su caso, en la que corresponda a la jurisdicción de su domicilio. Como constancia de recepción se entregará el formulario de acuse de recibo Nº 4006.

b) A través del servicio con Clave Fiscal denominado “Presentaciones Digitales” implementado por la Resolución General N° 4.503 y su complementaria, seleccionando el trámite “F. 980 Acreditación Fiscal – Mutuo Hipotecario”.

El formulario de declaración jurada N° 980 se encuentra disponible en el sitio “web” de este Organismo (http://www.afip.gob.ar).

C – RESOLUCIÓN DE ACEPTACIÓN O DENEGATORIA

ARTÍCULO 3°.- La resolución de la aceptación o denegatoria de la solicitud efectuada se pondrá en conocimiento del contribuyente y/o responsable a través de su Domicilio Fiscal Electrónico a partir del quinto día hábil administrativo de su presentación, la que contará con la respectiva firma digital del juez administrativo competente a efectos de respaldar la decisión adoptada.

De tratarse de presentaciones efectuadas por la vía prevista en el inciso a) del artículo precedente y siempre que se trate de sujetos que no se encuentren obligados a constituir el Domicilio Fiscal Electrónico, la comunicación sobre la procedencia o denegatoria del certificado de “Acreditación Fiscal” se efectuará en la dependencia en la que se haya realizado la solicitud, mediante la entrega de la constancia de aceptación o rechazo, según corresponda.

La procedencia de la “Acreditación Fiscal”, no enerva las facultades que tiene esta Administración Federal para efectuar los actos de verificación y determinación de las obligaciones tributarias de los solicitantes respecto de los mutuos hipotecarios.

En caso de denegatoria del certificado de “Acreditación Fiscal”, el contribuyente y/o responsable podrá efectuar una nueva solicitud, en cuyo caso deberá regularizar previamente las observaciones formuladas por este Organismo.

D – CONSTANCIA DE ACEPTACIÓN O RECHAZO

ARTÍCULO 4°.- A los fines previstos en el artículo precedente se emitirá -según corresponda- el certificado de “Acreditación Fiscal” “F. 980/C – Constancia de presentación – Mutuos Hipotecarios” o bien la comunicación de “Rechazo F. 980” cuyo modelo obra en el Anexo (IF-2021-00053396-AFIP-SGDADVCOAD#SDGCTI) que se aprueba y forma parte de la presente.

E – DISCONFORMIDAD

ARTÍCULO 5°.- En caso de denegatoria de la solicitud efectuada, los contribuyentes y responsables podrán manifestar su disconformidad, utilizando la vía recursiva prevista en el artículo 74 del Decreto Nº 1.397 del 12 de junio de 1979 y sus modificatorios, acompañando al efecto la documentación que fundamente el reclamo interpuesto.

TÍTULO II

RÉGIMEN DE RETENCIÓN DEL IMPUESTO A LAS GANANCIAS

A – ALCANCE

ARTÍCULO 6º.- Establecer el presente régimen de retención del impuesto a las ganancias aplicable al capital objeto de la demanda correspondiente a ejecuciones judiciales de mutuos hipotecarios, conforme a lo establecido en el tercer párrafo del artículo 104 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

B – SUJETOS OBLIGADOS A ACTUAR COMO AGENTES DE RETENCIÓN

ARTÍCULO 7º.- Deberán actuar como agentes de retención las entidades bancarias a las que el respectivo tribunal libró la orden de pago del capital objeto de la demanda.

C – SUJETOS PASIBLES DE RETENCIÓN

ARTÍCULO 8º.- Serán pasibles de la retención los acreedores que no hayan obtenido el formulario de declaración jurada Nº 980/C de “Acreditación Fiscal” con la correspondiente intervención de este Organismo.

Asimismo, los sujetos a que se refiere el párrafo anterior, que habiendo interpuesto una demanda judicial efectúen acuerdos extrajudiciales, en virtud de los cuales se realicen pagos -totales o parciales- a efectos de cancelar el mutuo, deberán ingresar en concepto de pago a cuenta el importe indicado en el artículo 11 de la presente.

D – OPORTUNIDAD EN QUE CORRESPONDE PRACTICAR LA RETENCIÓN

ARTÍCULO 9º.- La retención se practicará en el momento en que la entidad bancaria efectúe el pago correspondiente.

ARTÍCULO 10.- El término “pago” a que se refiere el artículo anterior, deberá entenderse con el alcance asignado en el antepenúltimo párrafo del artículo 24 de la Ley de Impuesto a las Ganancias, texto ordenado en 2019 y su modificación.

E – DETERMINACIÓN DEL IMPORTE A RETENER

ARTÍCULO 11.- El importe de la retención se determinará aplicando la alícuota máxima del gravamen – para el tipo de sujeto de que se trate- vigente a la fecha de la retención, sobre el monto objeto de la demanda.

Cuando en el mutuo hipotecario la parte acreedora esté constituida por más de un sujeto, la retención se efectuará exclusivamente respecto del acreedor que no haya obtenido el formulario de “Acreditación Fiscal”, en la proporción que del total del mutuo le corresponda.

F – ORDEN DE PAGO LIBRADA POR EL TRIBUNAL

ARTÍCULO 12.- La orden de pago librada por el tribunal ante el que se tramita la ejecución hipotecaria, a que se refiere el artículo 7º de la presente, deberá contener, como mínimo, los siguientes datos:

a) Carátula de la causa.

b) Apellido y nombres, denominación o razón social de los acreedores.

c) Clave Única de Identificación Tributaria (CUIT), Código Único de Identificación Laboral (CUIL) o Clave de Identificación (CDI) de los acreedores.

d) El importe del capital objeto de la demanda sobre el que la entidad bancaria girada debe practicar la retención o, en su caso, la aclaración que la misma no debe efectuarse.

e) Proporción que le corresponde a cada acreedor del total del importe indicado en el inciso anterior, cuando la parte acreedora esté constituida por más de un sujeto.

Cuando la citada orden de pago no contenga alguno de los datos que se indican precedentemente, el agente de retención deberá efectuar su solicitud ante el juzgado competente.

G – FORMA Y PLAZO DE INGRESO DE LA RETENCIÓN

ARTÍCULO 13.- Los agentes de retención deberán observar las formas, plazos y demás condiciones que, para el ingreso e información de las retenciones practicadas, establece la Resolución General Nº 2.233, sus modificatorias y complementarias, “SICORE – Sistema de Control de Retenciones”, utilizando en el correspondiente programa aplicativo, los siguientes datos:

| CÓDIGO DE RÉGIMEN | DENOMINACIÓN |

| 237 | Impuesto a las Ganancias – Régimen de Retención – Mutuos Hipotecarios |

ARTÍCULO 14.- Los acreedores que se encuentren comprendidos en el segundo párrafo del artículo 8º, ingresarán el respectivo pago a cuenta hasta el décimo quinto día corrido, inclusive, contado desde aquél en que se efectivizó el pago.

El ingreso del pago a cuenta se efectuará mediante el procedimiento de transferencia electrónica de fondos implementado por la Resolución General N° 1.778, sus modificatorias y complementarias.

A los fines señalados en el párrafo anterior, deberán utilizarse los códigos que, para cada caso, se indican a continuación:

| SUJETO | IMPUESTO | CONCEPTO | SUBCONCEPTO |

| Acreedor Persona Humana | 011 | 043 | 043 |

| Acreedor Persona Jurídica | 010 | 043 | 043 |

H – COMPROBANTE JUSTIFICATIVO DE LA RETENCIÓN

ARTÍCULO 15.- El agente de retención deberá entregar al sujeto pasible de la misma un comprobante que contendrá, como mínimo, los datos detallados en el inciso a) del artículo 8º de la Resolución General Nº 2.233, sus modificatorias y complementarias, “SICORE – Sistema de Control de Retenciones”.

I – CARÁCTER DE LA RETENCIÓN

ARTÍCULO 16.- Las retenciones sufridas y los pagos a cuenta efectuados tendrán el carácter de impuesto ingresado y deberán computarse en la declaración jurada del impuesto a las ganancias del período fiscal en el que se practicó la retención o se ingresó el referido pago a cuenta.

TÍTULO III

DISPOSICIONES GENERALES

ARTÍCULO 17.- A los fines establecidos en la presente, se considerarán válidos los certificados de “Acreditación Fiscal” tramitados en el marco de la Resolución General N° 1.615 y sus complementarias, durante el término de su vigencia.

ARTÍCULO 18.- Aprobar el formulario de declaración jurada “F. 980/C – Constancia de presentación – Mutuos Hipotecarios”.

ARTÍCULO 19.- Derogar las Resoluciones Generales Nros. 1.615, 1.701 y 1.781, sin perjuicio de lo cual el formulario F. 980 -aprobado por la primera norma mencionada- conservará su validez.

Toda cita efectuada en normas vigentes respecto de las resoluciones generales previstas en el párrafo precedente, deberán entenderse referidas a la presente, para lo cual cuando corresponda, deberán considerarse las adecuaciones normativas aplicables a cada caso.

ARTÍCULO 20.- Las disposiciones establecidas en esta resolución general entrarán en vigencia el día de su publicación en el Boletín Oficial, inclusive.

ARTÍCULO 21.- Comuníquese, dese a la Dirección Nacional del Registro Oficial para su publicación en el Boletín Oficial y archívese.

Mercedes Marco del Pont

NOTA: El/los Anexo/s que integra/n este(a) Resolución General se publican en la edición web del BORA -www.boletinoficial.gob.ar-

e. 29/01/2021 N° 4003/21 v. 29/01/2021

Fecha de publicación 29/01/2021