Monotributo Unificado Chaco. Categoría Régimen Simplificado para impuesto Fijo Mensual Pequeños Contribuyentes Anexo de Régimen Simplificado Provincial (IIBB+Adic.10%)

RESOLUCION GENERAL N° 2128

Resistencia, 9 2 JUN 2022

– VISTO:

La Ley Provincial N* 3385-A, promulgada por Decreto N” 1211 del 2 de junio de 2021 y publicada en el Boletín Oficial Ed. N* 10.677 del 18 de junio de 2021, que incorpora el Capítulo Décimo y el artículo 149 bis al Título Segundo del Libro Segundo del Código Tributario Provincial, Ley Provincial N” 83-F y;

CONSIDERANDO:

Que en la mencionada normativa se establece un Régimen Simplificado Provincial del Impuesto sobre los Ingresos Brutos y el Adicional 10% (Ley N* 666-K), con carácter voluntario y/o condicional para los Pequeños Contribuyentes locales de la Provincia del Chaco adheridos al Régimen Simplificado para Pequeños Contribuyentes previsto en el Anexo de la Ley Nacional N* 24.977, sus modificaciones y complementarias;

Que resulta necesario reglamentar los diversos aspectos del Régimen Simplificado Provincial citado, los cuales deberán ser considerados por los contribuyentes que reúnan las condiciones y se encuentren dentro de los parámetros contemplados en la citada ley provincial y Resolución General Conjunta N* 5209 de la Administración

Federal de Ingresos Públicos (AFIP) y N* 2127 de la Administración Tributaria de la Provincia del Chaco; |

Que en tal sentido corresponde disponer los requisitos, formalidades y plazo para el pago del impuesto y demás condiciones que deben observar los pequeños contribuyentes incluidos en el Régimen referido, fijando los mecanismos operativos idóneos para la aplicación del mismo, a fin de garantizar el cumplimiento de sus obligaciones tributarias;

Que para lograr lo mencionado precedentemente, la Administración Tributaria Provincial ha celebrado convenios de cooperación con la Administración Federal de Ingresos Públicos (AFIP) con la finalidad de servir al mejor desarrollo institucional, armonizando vencimientos, nomencladores de actividades, criterios de segmentación de contribuyentes, procedimientos, parámetros, códigos y demás elementos que coadyuven a construir plataformas homogéneas de liquidación de tributos, el registro tributario unificado y el diseño y elaboración de declaraciones impositivas unificadas;

Que, asimismo la Ley Provincial N* 3385-A faculta a la Administración Tributaria Provincial para realizar todos aquellos cambios procedimentales que resulten necesarios para la aplicación del Régimen Simplificado Provincial y armonización del Sistema Único Tributario (SUT) con la Administración Federal de Ingresos Públicos (AFIP), considerando especialmente lo relativo a intereses o recargos aplicables, fechas de vencimientos y otros;

Que por Resolución General N* 2105 de fecha 06 de Diciembre de 2021, publicada en el Boletín Oficial Ed. N* 10.746, se implementó la etapa previa a la vigencia de la Ley N* 3385-A, conforme artículo 3* de la misma, a los fines de ejercer la opción de exclusión al régimen; cuyo plazo legal fue prorrogado por Resolución General N* 2122 del 10 de mayo de 2022, hasta el día 31 de mayo de 2022;

Que han tomado debida intervención las Direcciones de Técnica Jurídica, Recaudación Tributaria, Informática y Asesoría Legal;

Que, por lo expuesto, es necesario dictar la presente Resolución, en virtud de las facultades conferidas a esta Administración Tributaria por el artículo 149 bis del Código Tributario Provincial, Ley N* 83-F, texto ordenado, la Ley Orgánica N* 55-F y la Ley N* 1289-A;

Por ello:

LA ADMINISTRACIÓN TRIBUTARIA DE LA PROVINCIA DEL CHACO, RESUELVE:

Capítulo l. Disposición General.

ARTÍCULO 1”: ESTABLECER que el Régimen Simplificado Provincial del Impuesto sobre los Ingresos Brutos y adicional Ley N* 666-K, en adelante Régimen Simplificado Provincial, previsto en el Capítulo Décimo del Título Il, Libro Segundo y artículo 149″ bis del Código Tributario de la Provincia del Chaco (Ley N* 83-F), se regirá conforme a los requisitos y condiciones que se establecen en esta Resolución General.

El Régimen Simplificado Provincial que se instrumenta según Ley N? 3385-A, es voluntario por el derecho de los contribuyentes a solicitar su exclusión del Régimen en los términos de! inc. 6) del art. 149” bis del Código Tributario Provincial y el art. 3 de la ley N” 3385-A.

Es condición para estar incluido y mantenerse en el Régimen Simplificado Provincial:

a) Encontrarse inscripto en el Régimen Simplificado para Pequeños Contribuyentes previsto en el Anexo de la Ley Nacional N* 24.977, sus modificaciones y complementarias;

b) Ser contribuyente local del impuesto sobre los Ingresos Brutos de la provincia del Chaco; y

c) No estar incluido en los supuestos previstos en el art. 4% de la presente Resolución.

Capitulo II. Contribuyentes incluidos en el Régimen Simplificado Provincial. Opciones.

ARTÍCULO 2”: DISPONER que son contribuyentes del Régimen Simplificado Provincial los que reúnen tas condiciones establecidas en el artículo 1”. Asimismo, que darán incluidos los que, encuadrados dentro de las condiciones del artículo 1”, no hayan hecho uso de la opción del artículo 3”de la Ley N” 3385-A, según RG N’*

2105/21 y su complementaria RG N* 2122/22.

ARTÍCULO 3”: ESTABLECER que los contribuyentes incluidos inicialmente en el Régimen Simplificado Provincial conforme lo estipulado en el artículo 2? o los que se inscriban posteriormente, podrán solicitar su exclusión, acorde a lo previsto en el inciso 6) del art. 149 bis del Código Tributario Provincial, dentro de los 90 días corridos, desde su incorporación. Los contribuyentes voluntariamente excluidos, deberán cumplir con los deberes formales y materiales del Régimen General que prevé el Código Tributario Provincial y demás normas aplicables y quedarán alcanzados por los regímenes de retención, percepción y pagos a cuenta, de corresponder.

Tal solicitud de exclusión, deberá efectuarla hasta el día 25 de cada mes, y tendrá su efecto a partir del mes siguiente al de la citada solicitud. Mientras no solicite la exclusión, deberá tributar lo estipulado en el Régimen Simplificado Provincial.

El contribuyente voluntariamente excluido del Régimen, que no diere cumplimiento a algunos de los deberes formales previstos en el art. 23 del Código Tributario Provincial en los términos que se establecen en los párrafos siguientes, será intimado a regularizar tal incumplimiento por el plazo de 15 (quince) días, bajo apercibimiento

de reincorporarlo de oficio al Régimen Simplificado Provincial, no pudiendo solicitar una nueva exclusión voluntaria:

a.- Omisión de presentación de cinco (5) o más declaraciones juradas del Impuesto sobre los Ingresos Brutos;

b.- Omisión de informar al Fisco, todo cambio que se opere en su domicilio y/o del mail asociado al domicilio fiscal electrónico, dentro de los diez (10) dias de ocurrido el mismo;

c.- Omisión de informar al Fisco, todo cambio o modificación de su situación impositiva, dentro de los treinta (30) días de ocurrida la misma;

La notificación de la intimación podrá ser realizada por cualquiera de los medios previstos en el art. 99” del Código Tributario Provincial, efectuada la misma y previo a su vencimiento el contribuyente dispondrá de la vía recursiva regulada en el Código Tributario Provincial, en el art. 47” y siguientes.

Capitulo Il. Contribuyentes no incluidos en el Régimen Simplificado Provincial.

ARTÍCULO 4”: DISPONER que estarán excluidos del Régimen que se reglamenta en la presente, los sujetos que se detallan a continuación:

a.- Los que se encuentren comprendidos en el Régimen del Convenio Multilateral del 18 de agosto de 1977;

b.- Los que se encuentran inscriptos en el Registro Nacional de Efectores de Desarrollo Local y Economía Social del Ministerio de Desarrollo Social;

c.- Los que se encuentran inscriptos en el Régimen de Inclusión Social y Promoción del Trabajo Independiente (Ley N* 24.977 y modificatorias);

d.- Los que ejercen únicamente actividades encuadradas como de producción primaria en la provincia del Chaco;

e.- Los contratados de obra del estado, cuyo único ingreso proceda del contrato respectivo, en cuyo caso deberán proceder conforme a lo estipulado en la Resolución General N* 2088, a efectos de que se efectivice la exclusión del Régimen que se propicia en la presente;

f.- Los asociados de Cooperativas de Trabajo incluidos en la categoría “A” del Régimen Simplificado Nacional, en tanto sea su única actividad;

g.- Agencias y Sub Agencias oficiales de quiniela, cuándo sólo se obtengan ingresos de la comercialización de juegos de azar y servicios dependientes de la Lotería Chaqueña;

Capítulo IV. Datos registrales informados por la Administración Federal de Ingresos Públicos (AFIP) a la Administración Tributaria Provincial.

ARTÍCULO 5%: TRATÁNDOSE de contribuyentes del Impuesto sobre los Ingresos Brutos y Adicional 10 % (Ley N* 666-K) inscriptos en esta Administración Tributaria al momento de la entrada en vigencia del Régimen Simplificado Provincial implicará, en todos los casos, la adición automática de los datos registrales que proporcione la Administración Federal de Ingresos Públicos (AFIP) a las bases de datos de este Organismo Fiscal Provincial. Tal adición de datos registrales no afectará la validez del domicilio fiscal electrónico constituido en esta Administración Tributaria Provincial.

ARTÍCULO 6”: EN CASO de producirse la exclusión del Régimen Simplificado Provincial, de oficio o a pedido de parte, se mantendrán vigentes los datos registrales que se hubieran incorporado en la base de este Organismo de conformidad con lo establecido en el artículo 5*, sin perjuicio de las modificaciones posteriores de datos que pueda realizar el sujeto, conforme lo previsto en la Resolución General N* 1808/2014 y complementarias u otras normas que resulten aplicables, de corresponder.

Capítulo V. Contribuyentes del Régimen Simplificado Nacional no inscriptos en la Administración Tributaria Provincial.

ARTÍCULO 7”: CUANDO se trate de contribuyentes adheridos al Régimen Simplificado Nacional no inscriptos ante la Administración Tributaria Provincial y que se encuentren comprendidos en el artículo 1* y 2” de la presente, se procederá a dar el alta de Oficio como contribuyentes en el Impuesto sobre los Ingresos Brutos y Adicional

10% (Ley N* 666-K) a fin de ser incorporados en el Régimen Simplificado Provincial.

Ello, sin perjuicio de las acciones del fisco y sanciones que pudieran corresponder.

CAPÍTULO VI. Constancia de Opción. Justificación.

ARTÍCULO 8″: LA INCLUSIÓN en el Régimen Simplificado Provincial se acreditará mediante la “CONSTANCIA DE OPCIÓN” que deberá obtenerse de acuerdo con lo previsto en el artículo 7* de la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N” 2127 de la Administración Tributaria Provincial, como así también otras normas reglamentarias dictadas por la AFIP. La “CONSTANCIA DE OPCIÓN” reemplazará al Form. AT N* 3129 “CONSTANCIA DE INSCRIPCION” prevista en RG N* 1812/14.

Establecer que, los incluidos en el Régimen Simplificado Provincial, a los fines de dar cumplimiento a la obligación de exhibir información tributaria exigida por RG N? 1854/15 y sus modificatorias, en reemplazo del Form. AT N” 3134, deberán exhibir la Constancia de Opción al Régimen que se instrumenta a través de la presente.

Capítulo Vil. Nuevos contribuyentes locales del Impuesto sobre los ingresos Brutos. Inscripción inicial en el impuesto e incorporación en el Régimen Simplificado Provincial.

ARTÍCULO 9”: ESTABLECER que los contribuyentes que adhieran al Régimen Simplificado Nacional y hayan declarado ante la Administración Federal de Ingresos Públicos (AFIP) un domicilio fiscal en la provincia del Chaco, formalizarán su adhesión a través del sitio oficial de internet habilitado por la Administración Federal de Ingresos

Públicos (AFIP), conforme lo previsto en los artículos 2%, 3 y cc. de la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N* 2127 de la Administración Tributaria Provincial. Dichos contribuyentes quedarán inscriptos como contribuyentes directos del Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K) conforme lo dispuesto por el art. 3% inciso i) del Código Tributario Provincial, Ley N* 83-F e incorporados en el Régimen Simplificado Provincial.

En el marco de la inscripción de oficio mencionada en el párrafo precedente y por aplicación del artículo 20*, párrafo pertinente, del Código Tributario Provincial, Ley N* 83-F, se constituirá domicilio fiscal ante la Administración Tributaria Provincial en el domicilio fiscal declarado ante la AFIP, el cual tendrá el carácter de domicilio constituido, siendo válidas y vinculantes todas las notificaciones administrativas y judiciales que allí se realicen, en tanto el contribuyente no constituya otro domicilio.

A los fines de realizar comunicaciones, la Administración Tributaria Provincial podrá aplicar el correo electrónico validado y declarado ante la Administración Federal de Ingresos Públicos (AFIP).

A todos los efectos, se considerarán como fechas de alta en el Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K) en el Régimen Simplificado Provincial, la fecha de adhesión al Régimen Simplificado Nacional.

No obstante lo anterior, los contribuyentes deberán gestionar la CLAVE FISCAL según lo estipulado por RG N* 2059/20, para realizar cualquier tipo de trámites ante este Fisco Provincial (según lo previsto en la RG N* 1808/14). Para ello, deberán acceder al sitio web de esta Administración Tributaria Provincial e ingresar al “Sistema de Gestión Tributaria”, para lo cual deberán formalizar su adhesión al domicilio fiscal electrónico.

Quedan excluidos de lo previsto en este artículo, los contribuyentes detallados en el artículo 4% de la presente Resolución.

ARTÍCULO 10: DISPONER que los sujetos adheridos al Régimen Simplificado Nacional que comuniquen el cambio de su domicilio fiscal a la provincia del Chaco, de acuerdo con lo previsto en el primer párrafo del artículo 14 de la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N*2127

de la Administración Tributaria Provincial, quedarán inscriptos en el Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K) de esta jurisdicción e incorporados en el Régimen Simplificado Provincial, desde la fecha de cambio de domicilio.

En este caso, será de aplicación lo dispuesto en el artículo 9”, de esta Resolución.

A todos los efectos, se considerarán como fechas de alta en el Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K) en el Régimen Simplificado Provincial la fecha de cambio de domicilio.

Quedan excluidos de lo previsto en este artículo, los sujetos detallados en el artículo 4 de la presente Resolución.

Capítulo VIII. Modificación de datos. Recategorización. Exclusión y renuncia del Régimen Simplificado Nacional. Cese de actividad.

ARTÍCULO 11%: LOS CONTRIBUYENTES incluidos en el Régimen Simplificado Provincial deberán comunicar la modificación de datos registrales a través de los sitios oficiales de internet habilitados por la Administración Federal de Ingresos Públicos (AFIP), de conformidad con lo previsto en el artículo 132 de la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N* 2127 de la Administración Tributaria Provincial.

ARTÍCULO 12”: LOS CONTRIBUYENTES incluidos en el Régimen Simplificado Provincial podrán constatar su encuadramiento y categorización en el mismo a través de los sitios oficiales de internet habilitados a tal efecto, por la Administración Federal de Ingresos Públicos (AFIP). La recategorización en el Régimen Simplificado Nacional implica la recategorización en el Régimen Simplificado Provincial.

La exclusión o renuncia del Régimen Simplificado Nacional genera iguales consecuencias en el Régimen Simplificado Provincial.

Á partir del mes calendario inmediato posterior al de la fecha de exclusión o renuncia, el contribuyente deberá tributar el Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K) conforme el Régimen General.

Las disposiciones del presente artículo se encuentran comprendidas en los artículos 112, 122 y 172 de la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N* 2127 de la Administración Tributaria Provincial.

ARTÍCULO 13″: LA BAJA del Régimen Simplificado Nacional implicará también la baja en el Régimen Simplificado Provincial.

La baja por cese total de actividades, implicará que se refleje en el registro sistémico de esta Administración Tributaria como cese total sin perjuicio de que el contribuyente pudiera interactuar con el Fisco en tal sentido, conforme lo estipulado en la RG N* 1808/14 o este detectare obligaciones pendientes, que procederá a intimar al sujeto involucrado a efectos de su regularización o cancelación correspondiente.

ARTÍCULO 14”: EN CASO de producirse la baja por fallecimiento, la misma tendrá efectividad en el Régimen Simplificado Provincial, a partir de la fecha o periodo que informe la Administración Federal de Ingresos Públicos (AFIP). Tal situación quedará reflejada ante esta Administración Tributaria bajo el concepto *Inhabilitado por Sucesión” en razón de que pudieran existir obligaciones tributarias pendientes anteriores al fallecimiento del causante, que el fisco deberá intimar a la sucesión o a los herederos, según corresponda.

ARTÍCULO 15%: CUANDO a través del sitio de AFIP que corresponda, se informen cambios de actividad de parte del contribuyente en el Régimen Simplificado (Monatributo Nacional), tal novedad incidirá también en el Régimen Simplificado Provincial, donde el contribuyente permanecerá en el mismo, salvo que la nueva actividad, se encuadre dentro de las exclusiones del citado régimen, según lo estipulado en el artículo 4* de la presente.

Capítulo IX. Pagos.

ARTÍCULO 16%: LOS CONTRIBUYENTES incluidos en el Régimen Simplificado Provincial deberán abonar el impuesto fijo mensual, en forma conjunta con el impuesto correspondiente al Régimen Simplificado Nacional, conforme vencimientos y sus prórrogas, establecidos por la Administración Federal de Ingresos Públicos

(AFIP).

El pago deberá realizarse a través de los medios y entidades habilitadas por la Administración Federal de Ingresos Públicos (AFIP). A tal efecto, deberá utilizarse la Credencial para el Pago, Formulario F. 1520, de acuerdo a lo previsto en la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N” 2127 de la Administración Tributaria Provincial y demás normas reglamentarias dictadas por el Organismo Recaudador Nacional citado.

El impuesto fijo mensual correspondiente al Régimen Simplificado Provincial deberá abonarse aun cuando, durante el mes, no se registren ingresos.

Desde la inclusión en el Régimen Simplificado Provincial, y a posteriori de cualquier modificación (Ej: recategorización, cambio de actividad, etc.) deberá imprimirse nuevamente la Credencial de Pago accediendo con Clave Fiscal al Micrositio: Monotributo de AFIP, atento a que el número del CUR se modifica (El Código Único

de Revista es un número que representa la condición de monotributista, la categoría asignada y la composición de la cuota mensual).

Las disposiciones del presente artículo se encuentran comprendidas en los artículos 8%, 9 y 16* de la Resolución General Conjunta N* 5209 de la Administración Federal de Ingresos Públicos (AFIP) y N? 2127 de la Administración Tributaria Provincial.

ARTÍCULO 17”: LOS IMPORTES de las distintas categorías correspondientes al Régimen Simplificado Provincial podrán ser modificados en cada oportunidad que la Administración Federal de Ingresos Públicos (AFIP) modifique la escala de tope de facturación para cada categoría de Monotributo, o cuando esta Administración Tributaria considere pertinente, respetando la limitación establecida en el inciso: 12 del artículo 149” bis del Código Tributario Provincial, consistente en determinar el límite de facturación de cada categoría aplicando la alícuota general del 3,5% más adicional de la Ley N* 666-K, (conforme Art. 149% del CTP y Art. 7* de la Ley Tarifaria N* 299-F) estableciendo el límite del 80% al monto resultante, como tope máximo anual para el Régimen Simplificado Provincial. Tal monto anual resultante, se aplicará mensualmente en forma proporcional, constituyendo el limite del impuesto fijo a ingresar, para las distintas categorías del Régimen, según cuadro del Anexo | que se indica en el art. 32 de la presente.

ARTÍCULO 18%: LA FALTA de pago del impuesto fijo mensual del Régimen Simplificado Provincial devengará, desde su vencimiento, sin necesidad de interpelación alguna, un interés resarcitorio en los términos del art. 69 del Código Tributario Provincial (Ley N* 83-F) y art. 34 de la Ley Tarifaria Provincial, N* 299-F 12022 – Año de la memoria en homenaje a trabajadores y trabajadoras esenciales y a fallecidos en contexto de la pandemia COVID 19”

Cuando sea necesario recurrir a la vía judicial, los importes respectivos devengarán un interés punitorio, computable desde la interposición de la demanda, en los términos del art. 71* del Código Tributario Provincial (Ley N* 83-F) y art. 34% de la Ley Tarifaria Provincial, N* 299-F.

ARTÍCULO 19: El estado de cuenta del contribuyente en el “Régimen Simplificado Provincial”, podrá ser consultado únicamente en la página web de esta Administración Tributaria Provincial utilizando el menú “Reg. Simplificado Provincial –>> Estado de Cuenta”. Asimismo, se podrá emitir volante de pago a través del mismo.

Las reimputaciones de los pagos efectuados en concepto de importe mensual del Régimen Simplificado Provincial podrán aplicarse, únicamente, para la cancelación de obligaciones correspondientes al mismo Régimen y deberá efectuarse conforme a lo establecido en el art.17* inc. a) de la RG N* 2103/21 y/o la que en el futuro la remplace.

ARTÍCULO 20%: EN CASO de tener saldo a favor en períodos anteriores a su inclusión en el Régimen Simplificado Provincial y poder disponer del mismo, deberá efectuar el trámite de reconocimiento de crédito fiscal correspondiente según lo estipulado en la Resolución General N* 2103/21 o la que en el futuro la sustituya.

ARTÍCULO 21%: LAS DEUDAS en concepto de impuesto fijo mensual e intereses del Régimen Simplificado Provincial podrán ser regularizadas mediante el Régimen de Facilidades de Pagos Permanente o Planes excepcionales de Pago de esta Administración Tributaria.

ARTÍCULO 22%: LOS CONTRIBUYENTES incluidos en la CATEGORÍA A del Régimen Simplificado Provincial, encuadrados según las pautas y parámetros del Régimen Simplificado (Monotributo Nacional), gozarán por única vez, de una bonificación del 100% en el componente provincial durante el término de seis (6) meses corridos desde su incorporación al Régimen citado y del 50% por el término de los seis (6) meses siguientes, contados desde la inscripción o alta en el mismo y siempre que se mantengan en la categoría por el plazo indicado de manera continua.

En el primer tramo de la bonificación, el componente provincial tendrá un importe de $ O (Pesos cero); y en el segundo, la mitad del importe que corresponde a la categoría mencionada al inicio. Cada uno de los períodos descritos tendrá un CUR específico y una credencial de pago, razón por la cual el beneficiario deberá reimprimir la misma previo al pago respectivo. Este beneficio será por única vez y mientras el contribuyente se encuentre dentro de la categoría mencionada. El cambio de categoría antes de los doce (12) meses importará la pérdida del beneficio aquí dispuesto sin derecho a reclamo de saldo alguno.

ARTÍCULO 23”: SI COMO consecuencia de una verificación o fiscalización de éste Organismo, se detectara alguna irregularidad, en cuanto a la categoría en que se halle inscripto o que el contribuyente no se encuadra dentro del Régimen Simplificado Provincial u otra situación excepcional que implique su apartamiento del mismo, se pro-

cederá a determinar de oficio la deuda que corresponda a favor del fisco, y los pagos efectuados dentro del Régimen Simplificado Provincial, serán tenidos como pago a cuenta de la deuda citada.

En tal sentido, se procederá a intimar la deuda al contribuyente, y se otorgará un plazo de diez (10) días hábiles a efectos de que voluntariamente se recategorice conforme a los resultados de la fiscalización u otra información obtenida por el fisco. En caso de incumplimiento, se informará a AFIP la situación detectada, a fin de que proceda conforme a derecho.

Sin perjuicio de lo anterior esta Administración Tributaria, podrá aplicar multa formal por incumplimiento de los dispuesto en el art. 23% inc. c) del Código Tributario y lo estipulado en el ítem 7 de la RG N* 2096/21 o la que en el futuro la reemplace.

Capítulo X. Declaraciones juradas.

ARTÍCULO 24″: LOS CONTRIBUYENTES del Régimen Simplificado Provincial quedan exceptuados del deber formal previsto en el art. 23? inc. a) de la ley N* 83-F de presentar declaraciones juradas con relación a aquellos periodos mensuales en que se encuentren comprendidos en el citado Régimen.

Capítulo Xi. Regímenes de percepción, retención y recaudación del Impuesto sobre los Ingresos Brutos. Otros pagos a cuenta.

ARTÍCULO 25*: LOS CONTRIBUYENTES del Régimen Simplificado Provincial no resultarán pasibles de percepciones, retenciones y/o recaudaciones en el marco de los regímenes generales y/o especiales de recaudación del impuesto sobre los Ingresos Brutos y Adicional 10 % (Ley N* 666-K) y quedan exceptuados de la aplicación de

cualquier Régimen de Pago a Cuenta instrumentado por esta Administración Tributaria Provincial, mientras tengan su situación impositiva regularizada ante la misma. De detectarse incumplimientos y/o irregularidades y sin previo aviso, el fisco podrá habilitar nuevamente la apertura de los regímenes señalados ut-supra.

Lo anterior no comprende a usuarios de servicios digitales, cuya percepción única y definitiva le corresponde realizar a los Agentes de Percepción establecidos por esta Administración Tributaria, en el marco de lo estipulado en la RG N* 2046 y cc. la cual se encuentra vigente y operativa.

Para verificar si procede o no las retenciones o percepciones de Ingresos Brutos y Adicional 10% (Ley N* 666 —K), los Agentes de Recaudación podrán consultar on-line ingresando a la página web de esta Administración Tributaria Provincial, accediendo con clave fiscal al menú “Agentes–> Padrón Régimen Simplificado”.

Respecto a las retenciones o percepciones efectuadas indebidamente cuando tos Agentes de Recaudación hubieren hecho caso omiso de las constancias presentadas por el contribuyente sobre su adhesión al Régimen Simplificado Provincial o no hubieren consultado en el padrón descripto en el párrafo anterior, serán los Agentes de Recaudación involucrados los que deberán efectuar el reintegro por las retenciones o percepciones realizadas sin corresponder. En caso de que se haya presentado la declaración jurada e ingresado el monto correspondiente, se deberá proceder a rectificar la misma. Si como resultado de ello, se le genera un saldo a favor al Agente, el mismo podrá ser computado en el período siguiente.

Capítulo XII. Solicitudes de exclusión del Régimen Simplificado Provincial.

ARTÍCULO 26″: LOS CONTRIBUYENTES del Régimen Simplificado Provincial podrán solicitar su exclusión, a través del sitio oficial de internet de esta Administración Tributaria (https://atp.chaco.gob.ar) mediante Clave Fiscal, accediendo al Menú: Mis adhesiones > RS-Monot. Unificado, de conformidad con lo establecido en el artículo 3 de la presente y artículo 149” bis, inc. 6, tercer párrafo, del Código Tributario Provincial. La misma es por única vez y dentro del plazo fijado por la norma citada.

La exclusión solicitada se hará efectiva a partir del mes siguiente debiendo presentar las declaraciones juradas y abonar los anticipos que correspondan de acuerdo al Régimen General previsto en el Código Tributario Provincial y demás normas aplicables, relativo al Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K). El incumplimiento de tales obligaciones, hará incurrir al contribuyente en las infracciones y sanciones previstas en el Código citado y demás normas complementarias vigentes, relativas a la aplicación de multas, intereses, recargos, como también los regímenes de retención y percepción que le pueda corresponder, con sometimiento voluntario a los mismos.

La solicitud de exclusión o no inclusión de los pequeños contribuyentes locales del impuesto sobre los Ingresos Brutos que desarrollen más de una actividad y cuya actividad principal se encuentra exenta, no alcanzada o sus principales ingresos provengan de la exportación o actividad no gravada podrán solicitar su exclusión al Régimen Simplificado Provincial, debiendo en tal caso, tributar el impuesto sobre el régimen general. La solicitud producirá efectos a partir del mes siguiente en el que se apruebe la petición del contribuyente. A los fines del presente párrafo se entenderá como actividad principal aquella por la cual el contribuyente obtenga mayores ingresos a la fecha de la solicitud.

ARTÍCULO 27″: LOS CONTRIBUYENTES que optaron por excluirse voluntariamente del Régimen Simplificado Provincial, podrán solicitar su reingreso, a partir del mes inmediato posterior a aquel en que se hubiera solicitado la exclusión, mediante solicitud formal cursada a! mail atp.atcontribuyenteWchaco.gob.ar. Tal solicitud de inclusión, deberá efectuarla hasta el día 25 de cada mes, y tendrá su efecto a partir del mes siguiente al de la citada solicitud.

El reingresante al Régimen Simplificado Provincial en la Categoría A, no gozará de los beneficios del Artículo 22? de la presente según Art. 149 bis inciso 14) del CTP.

Capítulo XIII. Traslado de domicilio fiscal hacia otra jurisdicción.

ARTÍCULO 28″: EL CAMBIO del domicilio fiscal hacia otra provincia implica la exclusión del Régimen Simplificado Provincial y se reflejará en el registro sistémico de esta Administración Tributaria como cese total sin perjuicio de que el contribuyente pudiera interactuar con el Fisco en tal sentido, conforme lo estipulado en la RG N* 1808/14 o

este detectare obligaciones pendientes, cuya intimación podrá cursar al sujeto involucrado a efectos de su regularización o cancelación correspondiente.

Capítulo XIV. Baja automática por falta de pago.

ARTÍCULO 29″: LA BAJA automática del Régimen Simplificado Nacional por falta de pago, en los términos del Decreto PEN 1/10, genera igual efecto en el Régimen Simplificado Provincial.

A partir del mes calendario inmediato posterior a la baja automática, el contribuyente deberá tributar el Impuesto sobre los Ingresos Brutos y Adicional 10% (Ley N* 666-K) conforme el Régimen General.

El reingreso al Régimen Simplificado Provincial operará de manera automática cuando se produzca el reingreso al Régimen Simplificado Nacional.

Capítulo XV. Exclusiones de pleno derecho del Régimen Simplificado Nacional.

ARTÍCULO 30%: LAS EXCLUSIONES de pleno derecho previstas en el artículo 202 del Régimen Simplificado Nacional (Ley N” 24.977 y modificatorias) generan igual efecto en el Régimen Simplificado Provincial.

Capítulo XVI. Exclusión por decisión de la Administración Tributaria.

ARTÍCULO 31”: ESTA Administración Tributaria podrá ejercer en cualquier momento, la exclusión de pleno derecho del Régimen Simplificado Provincial, cuando se detectare la vulneración de la normativa vigente que regula la materia por parte del contribuyente. En tal sentido, podrá excluir, impugnar, rechazar y/o modificar la inscripción

de un contribuyente en el Régimen Simplificado Provincial mediante resolución respectiva, procediendo de pleno derecho a la inclusión en el Régimen General. Asimismo, se podrá liquidar y exigir los importes que correspondan abonar en concepto de impuestos, recargos, intereses y multas de acuerdo al Código Tributario Provincial y normas complementarias, desde la fecha en que se detectó la irregularidad y hasta el plazo de prescripción de las mismas.

Capítulo XVII. Otras Disposiciones.

ARTÍCULO 32″: ESTABLECER que el impuesto fijo a ingresar mensualmente para las distintas categorías del Régimen Simplificado Provincial, serán los montos consignados en el Anexo | que forma parte integrante de la presente, aprobados por RG N* 2122/22, conforme facultades del Art. 149* bis, inciso 3) del Código Tributario Provincial.

ARTÍCULO 33″: ESTABLECER, en el marco de las facultades otorgadas por el artículo 3 de la Ley N* 3385-A, que dicha ley y la presente reglamentación comenzarán a regir a partir del día 1 de julio de 2022.

ARTÍCULO 34%: TOME razón Despacho. REGÍSTRESE. Notifíquese, a las distintas dependencias interesadas a sus efectos. Cumplido, ARCHÍVESE.

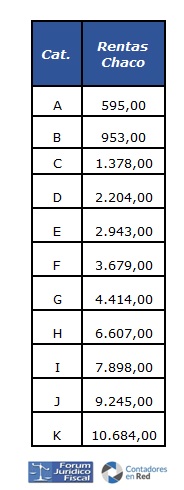

ANEXO Categoría Régimen Simplificado para impuesto Fijo Mensual Pequeños Contribuyentes Anexo de Régimen Simplificado Provincial la Ley Nacional N* 24.977 y sus: (IIBB+Adic.10%) modificatorias

A* $ 595,00.-*

B $ 953,00.-

C $ 1.378,00.-

D $ 2.204,00.-

E , $ 2.943,00.-

F $ 3.679,00.-

G $4,414,00.-

H $ 6.607,00.-

$ 7.898,00.-

J $ 9.245,00.-

K $ 10.684,00.-

* El valor indicado para la categoría A del Régimen Simplificado Provincial no contempla la bonificación prevista en el , punto 14 del art. 149 bis del Código Tributario Provincial, Ley N* 83-F.

No comments