– Los beneficiarios de prestaciones previsionales que ingresen, reingresen o continúen en la actividad autónoma.

– Los afiliados voluntariamente en el Régimen Nacional de la Seguridad Social para trabajadores autónomos.

– Los jugadores de fútbol, miembros de los cuerpos médicos, técnicos y auxiliares, de las divisiones Primera A, Nacional B y Primera B, comprendidos en el Decreto 1212/03 y su reglamentación.

– Las amas de casa que optaron por el aporte reducido previsto en el régimen de la Ley 24.828.

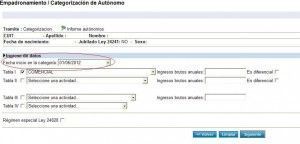

Para realizar la recategorización hay que ingresar a la página de AFIP con su Clave Fiscal, ir al servicio Sistema Registral y allí seleccionar la opción “Trámites” “Empadronamiento/Categorización de Autónomos”.

En el caso de inicio de actividades la primera recategorización anual se efectuará en el año inmediato siguiente a la fecha de inicio de la actividad.

¿Qué se considera ingresos brutos?

Son los obtenidos por el trabajador autónomo en dinero o en especie y netos de devoluciones y descuentos durante el año calendario, por:

a) El desarrollo de sus actividades, incluidos los importes percibidos en concepto de adelantos, anticipos o pagos a cuenta, así como los derivados de la venta de bienes de uso afectados a la actividad que realiza, entendiéndose como tales aquéllos que sean amortizables para el impuesto a las ganancias.

b) Su participación en sociedades de cualquier tipo, cuando se trate de socios que obligatoriamente deben afiliarse en el Régimen Nacional de la Seguridad Social para trabajadores autónomos.

Consideraciones respecto de los directores y administradores de sociedades:

1. Los honorarios de directores, síndicos o miembros de consejos de vigilancia y las retribuciones a los socios administradores serán imputados por dichos sujetos al año fiscal en que la asamblea o reunión de socios, según corresponda, apruebe su asignación.

2. En los casos en que la aprobación de la asamblea de accionistas o reunión de socios se refiera a honorarios de directores, síndicos, miembros de consejos de vigilancia o retribuciones a socios administradores respectivamente, asignados globalmente, a efectos de la imputación se considerará el año fiscal en que el directorio u órgano ejecutivo efectúe las asignaciones individuales.

3. Los únicos ingresos a contabilizar por parte de los directores de sociedades son los vinculados con los honorarios por su función específica. En consecuencia, no se deberán tener en cuenta los ingresos por tareas ajenas a la función como director.

4. En el caso de socios de sociedades de hecho, se computa su participación en el resultado de la sociedad.

– Los ingresos brutos no comprenden a los impuestos nacionales indirectos, como ser los impuestos al valor agregado e internos, cuando el trabajador autónomo sea sujeto pasivo de dichos tributos.

– A efectos de su imputación al año calendario, así como de la atribución de los resultados obtenidos por las sociedades a sus socios se deberán observar las disposiciones vigentes para el impuesto a las ganancias.

¿Qué es el beneficio neto?

Son los ingresos brutos menos los gastos necesarios para obtenerlos, se deberá observar lo siguiente:

a) Los gastos necesarios para obtener los ingresos brutos se imputarán al año calendario de acuerdo con las disposiciones vigentes para el impuesto a las ganancias.

b) El beneficio neto no podrá ser inferior a la ganancia neta, calculada conforme a las normas vigentes para el impuesto citado en el inciso anterior.

¿Qué sucede si los beneficios netos son inferiores a los ingresos brutos?

Los trabajadores autónomos que durante un ejercicio anual hubieran obtenido beneficios netos inferiores al 30% de sus ingresos brutos, podrán encuadrarse en la categoría inmediata inferior en aportes a la que les correspondería.

A los efectos de informar dicha situación deberá ingresar con su clave fiscal en el servicio “Sistema Registral” opción “Registro tributario”, “Empadronamiento/ Categorización de autónomos” e indicar la categoría que le hubiere correspondido por los ingresos y tildar la opción “tiene beneficios inferiores al 30 %”.

Una vez realizada la Recategorizacion se beberá imprimir el Formulario y la credencial (que contiene el CRA – Código de Registro Autónomo).

Las obligaciones de pago resultantes de la recategorización anual, tendrán efecto para los vencimientos que operen a partir del mes de Julio, es decir para los períodos mensuales devengados a partir de junio (del año de la recategorización) hasta mayo del año calendario inmediato siguiente, ambos inclusive.

AUTONOMOS RECATEGORIZACION ANUAL 2012. RG (AFIP) 2217/07

El 30 de junio de 2012 vence el plazo para la Recategorizacion anual de autónomos. La misma se realiza en función a los ingresos brutos obtenidos durante el año anterior.

Están exceptuados de recategorizarse:

Hola. No es viable lo que te propone el contribuyente. Debe pagar autónomos por ser responsable inscripto, independientemente de sus aportes por estar empleado en rel. de dependencia. Y no puede utilizar dichos pagos de autónomos como pago a cuenta de los aportes a la seg. social. Diferente es, como mencionas, si fuese monotributista, ahí podría optar por pagar o no la parte previsional.

Hola Contadores en red! tengo un cliente que ademas de tener una explotacion comercial realiza trabajo en relacion de dependencia por que es profesional y no quiere pagar autonomos porq dice que el ya aporta a traves de su sueldo, y como en monotributo esa cuota uno la puede exceptuar cuanto existe esta situacion me surgio la duda si se puede en el Regimen general, se puede?

tambien pense que podria utilizar lo pagado en autonomos como pago a cuenta de los aportes de la seguridad social y que se los presente a su empleador pero no lo sé!!! Ayuda!!